【経営者はこうやってグルメになってます】経費をミカタに!フリーランスなら徹底して節税するべし!

フリーランスとしてどのくらいの節税ができていますか?

きちんと節税することによって、あなたの生活費や自由なお金を、合法的に増やすことができます。そんな節税方法を具体的に説明していきたいと思います。

フリーランスなら節税は絶対に行うべき

節税なくしてフリーランスなし。

そのくらいフリーランスと節税は密接な関わりがあります。控除制度や非課税制度をうまく活用して税金を軽減することが、節税と言われています。

経費の使い方が重要

経費は、収入を得るために掛かる費用のことを言い、仕入れなど収入を得るために直接関係のある費用、管理など業務上かかった費用に分けられます。

この経費というものは、法律上で細かく定められているものではなく、経費にするかどうかは自分で考える必要があります。

フリーランスが経費として挙げられるものは、

通信費:携帯電話やインターネット通信でかかる契約料や利用料、レンタルのサーバーやドメイン利用料、クラウド利用料などは通信費として計上することができます。ただ、携帯電話など私的に利用している場合は、一部除外する必要があります。半分を計上しているフリーランスが多いです。

旅費交通費:電車やタクシーなど、業務に必要な移動手段を利用したときにかかる費用

地代家賃:自宅を事務所として利用している場合、場所を確保するための家賃も一部経費として計上することができます。仕事で利用している1日あたりの時間や、業務で利用している自宅の占有面積の割合を係数として、経費額を割り出すことができます。

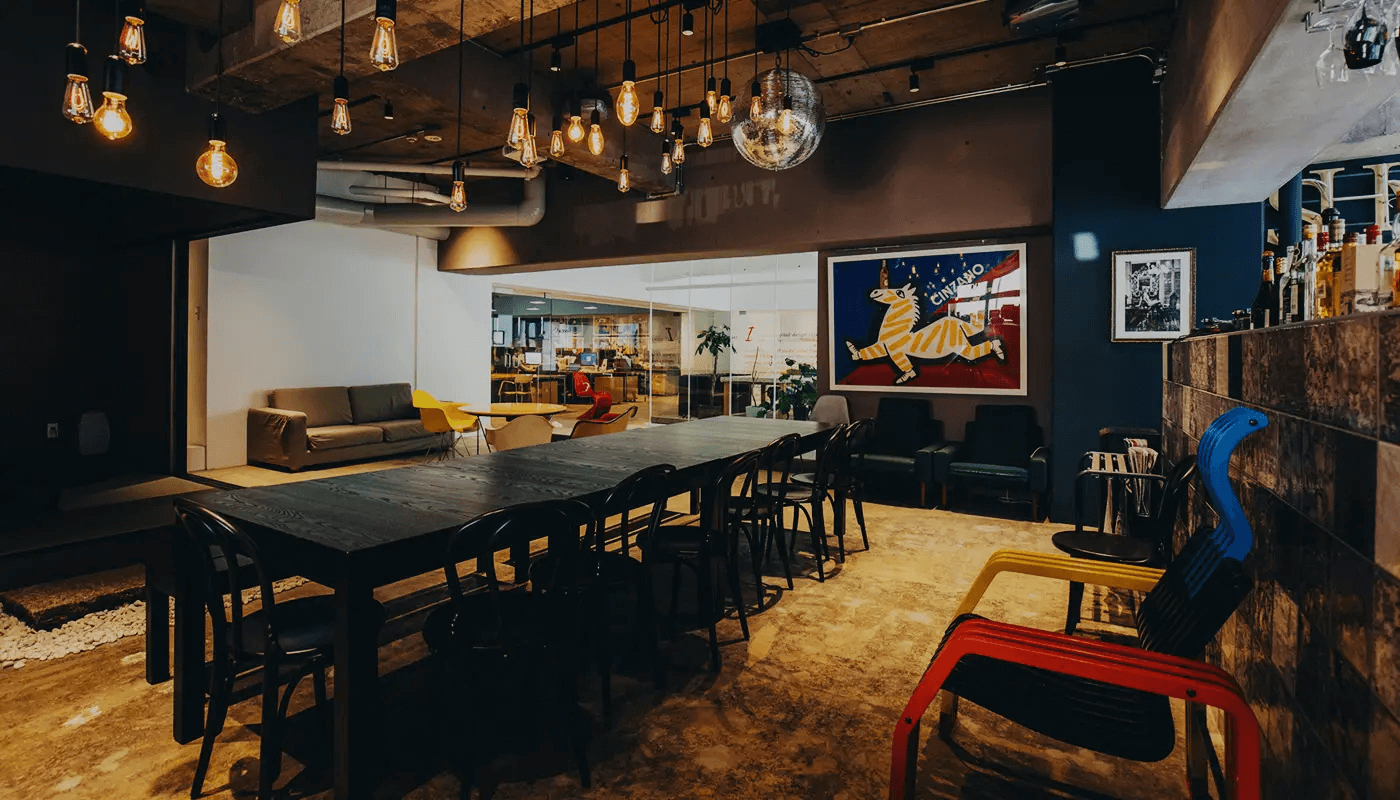

接待交際費:業務に関する飲食や、接待にかかる費用です。接待交際費が多く計上されると、確定申告時に税務署から指摘を受ける場合があります。適切な用途のみを計上するようにしましょう。

外注工賃:外注を依頼する時には、外注工賃という科目で費用計上することができます。この場合、源泉徴収の方法を決めて外注者に料金を支払います。

水道光熱費:電気代やガス代、水道代といったものがこれに該当します。フリーランスの場合、電気代のみを計上することが大半です。

広告宣伝費:業者に発注した場合、名刺作成や広告などは広告宣伝費として経費計上ができます。

新聞図書費:業務に必要となる書籍購入などは、新聞図書費として必要経費を計上することができます。利用科目のカテゴリを明記しておくと経費の計上処理がしやすくなります。

租税公課:税金の支払いなど、公的な負担金を経費として扱うことができます。ここで注意したい点が、自動車税や固定資産税などは家事按分することです。

消耗品費:事業を運営していくにあたって、机や椅子、文房具など10万円未満のものは消耗品として、申告することができます。10万円以上するものは、この後記述している、減価償却費として計上します。

減価償却費:パソコンなど資産価値のあるものは、耐用年数に応じて分割で経費として計上することができます。新しくパソコンなどを買う場合は、購入価格から耐用年数を割って申告します。ただし、10万円未満のものは消耗品として計上することになります。

フリーランスの節税できる税金とは?

フリーランスが節税できる税金としては、まず上記のような経費をきちんと管理すること、控除額を把握することです。

1経費と控除を見直す

課税対象となる所得金額は、「所得の合計額ー経費ー控除額」によって算出されます。つまり、経費や控除額をしっかり把握しておくことで、課税対象となる所得を減らすことができます。経費の漏れを無くさないように注意するのと、所得控除についても把握しておきましょう。

所得控除は、一定の金額を課税の対象となる所得から差し引いたものが控除されます。『健康保険、国民年金、介護保険』などの社会保険料の控除がメインとしてあります。他にも、基礎控除や配偶者控除、扶養控除や医療費控除など、様々なものがあります。

青色申告をする

青色申告とは、確定申告を行う際に取引を、複数の科目で記載する方法で記帳する申告制度となります。フリーランスの節税に繋がる特典の付いた申告制度です。この青色申告では、最大65万円の控除が適用されるというメリットがあります。65万円を受け取る条件としては、「事業所得か不動産所得のいずれがある、日々の取引を複式簿記で記帳、確定申告時に損益計算書と貸借対照表を添付、3月15日の申告期限内に提出する」ということです。これらを満たしていない場合は、控除額は10万円となります。

ただ、開業日から1ヶ月以内に開業届を出して、2ヶ月以内に青色申告申請書を提出をする必要があります。もし、遅れた場合は、その年は白色申告しかできません。「もう手遅れだ…」と落ち込まないでください。白色から青色に変更したい場合は、申告したい年の3月15日迄が提出期限となっていますので、それまでに手続きを行いましょう。

フリーランスなら節税で手取り額を少しでも増やそう

フリーランスにとって、税金は大きな支出となります。しかし、今回の内容を踏まえるだけでも、ガクンと税額を減らすことができます。ぜひ、節税をして手取り金額をより多くしましょう。

知識を皆に

シェアしよう!

【経営者はこうやってグルメになってます】経費をミカタに!フリーランスなら徹底して節税するべし!

この記事のシェアをする

こちらの記事は

役に立つはずだよ!

編集部のおすすめ記事