アパレルブランドのオーナーとして独立したばかりの鈴木香澄さんに、小商いをする人の強い味方、税理士の松崎怜先生がフリーランスに必要なアレコレをアドバイス。連載第5回は、「経理」について。フリーランスならば普段何気なく行っているものだけに、「経理本来の目的を見直しましょう」と話す松崎先生からの助言は新たな発見だらけ!

■連載

第1回「独立したら依存先を増やすべき」

第2回「フリーランスには退職金がない。法人や会社員との違いを理解しよう」第3回「確定申告はゴールじゃない。ビジョンに向かう過程のマイルストーンと心得よ」

第4回「独立の手続き&役所とのコミュニケーション術」

【CHECK 01】“経理とは経営管理の略。自分のビジョンに向けて、リソースを最適化しよう”

重要だとわかりながらも、何気なく遂行しがちな経理。この後の松崎先生の言葉により、その大事さに気づくことに……

重要だとわかりながらも、何気なく遂行しがちな経理。この後の松崎先生の言葉により、その大事さに気づくことに……

今日は経理についてお話します。鈴木さんはもう、経理をされていますよね?

う〜ん、そうですね。私は「BASE」を使ってアパレル商品を販売しているので、だいたいそこで数字の管理ができているので、それを元に販売数や売上、原価などをエクセルに打ち込んで管理しています。洋服1枚あたりの原価、そして1枚売れるとどのくらいの利益が得られるか。それを把握できるようにしています。

経費で使った領収書はとにかくマメに保管するように心がけています。時間があるときに月ごとにカテゴリ別にファイリングしたりして。

フリーランスになりたてとは思えないくらい優秀です。ものづくりされている方だからか、すごくしっかりと管理されている印象ですね。

ありがとうございます! 実は広告代理店に勤めていたとき、プロデューサー業やWEB制作といった実務以外にも、経理的な業務も行っていたんです。人手不足で(苦笑)。だから出入金の管理や資金繰り方法も、少しですが勉強していたんですよね。

「優秀」という先生からの言葉に、鈴木さんもこの笑顔

「優秀」という先生からの言葉に、鈴木さんもこの笑顔

すでにご経験があったんですね。今回のテーマである経理とは、そもそも何かというと「経営管理」の略なんです。ちょっと難しそうな言葉に聞こえますが、僕が考える経営管理とは、自分のビジョンに向けてリソースを最適化すること。リソースとは人、もの、お金、情報といった経営資源のことで、これらのバランスを上手にとり、経営や事業の目標に向けて最適化することこそが、経理の本来の目的です。

なるほど。自分のビジョンを叶えるためには、経理は必要不可欠ということですね。とはいえ、経営管理と聞くと、自分が上手くできるかどうか……。

大丈夫です! 先ほど鈴木さんがおっしゃられたように、いままさにやられていることが経営管理の大切な要素なので。自分にとってのリソースはなにか、それらがどんな状態か、どうやって配分したら効率が上がり最適な状態に近づくか。筋肉質な身体をつくるようなイメージで全体を俯瞰しながら調整していただくといいと思います。

本当ですか。なんだか安心しました……。先生の教えのもと、頑張ります!

【CHECK 02】“フリーランスの経理で最も大事なのは、証拠を「集める」こと!”

「経理がズタボロになると、事業そのものに歪みが生まれてしまう可能性だってあります」と松崎先生

「経理がズタボロになると、事業そのものに歪みが生まれてしまう可能性だってあります」と松崎先生

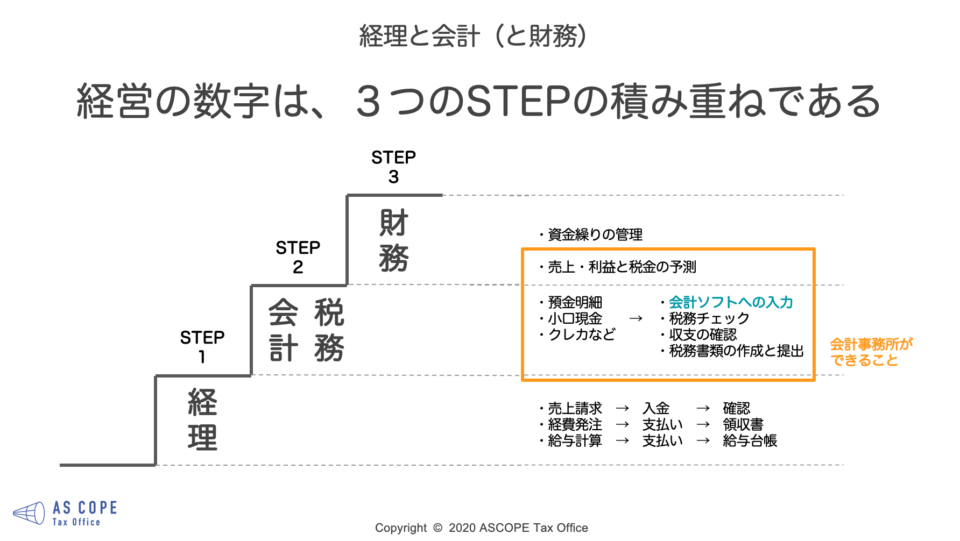

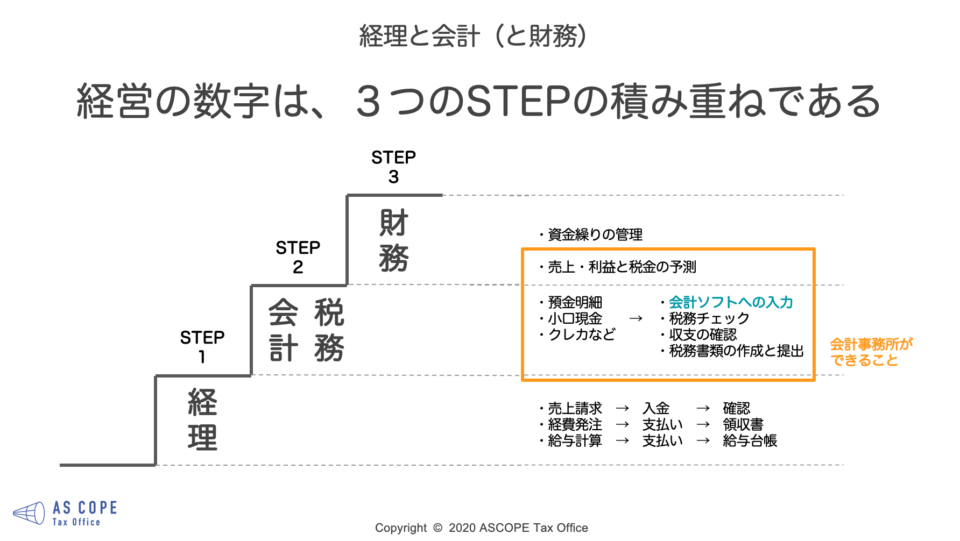

これは僕の考えなんですが、経営状態を表す数字にたどり着くまでには、大きくわけて3つのステップがあるんです。それは「経理」「会計・税務」「財務」に分類できて、そのファーストステップが経理です。まずこの工程がきちんとできていないと、上のステップで待ち構える売上や利益の予測、資金繰りといった財務の数値にも影響が出てきちゃいます。経理が雑だったり適当だったりしたため、会計・税務の工程で抜け漏れや間違いが発生してしまい、信頼できる財務数値が到底算出できないような状態に陥るケースは、結構少なくないんですよ。

松崎先生が用意してくれた、経理と会計に関する資料。経営は「経理」「会計・税務」「財務」の数字で成立するそう

松崎先生が用意してくれた、経理と会計に関する資料。経営は「経理」「会計・税務」「財務」の数字で成立するそう

そうです。フリーランス経営の記録になるので、経理はフリーランス活動の根幹といえますね。経理の手段には「集める」「記録する」「整理・保管」の3つがあるんですが、なかでも重要なのが「集める」ことです。

はい。先ほど鈴木さんがお話されていたように、経費となる領収書をファイリングされていたり、原価や売上をエクセルに書き出して整理されていたり。いわば、そういう証拠集めがものすごく大事なんです。経済活動によって経営が成り立つので、必ず何らかの売ったり買ったりといった取引が発生しますよね。取引が行われたことの証拠資料は確定申告書をつくるために必要ですし、証拠資料がないとその取引があったことを説明できず、費用が認められないなんてこともあり得ます。

大変よくわかりました。しっかりと集めておきます。証拠を集めたあとは、記録するというステップですか?

おっしゃる通り。記録するためにまず押さえておくべきポイントは、経費とは何なのかということをちゃんと理解すること。経費とは「売上や収入を得るために必要な支出のこと」で、当然ながら自分が支払ったものに限ります。だから売上や収入と関係がないものはもちろん、他人が支払ったものも経費になりません。

経費計上を行うメリットが気になる鈴木さん

経費計上を行うメリットが気になる鈴木さん

そもそも領収書をもらって経費をちゃんと計上することに、どんな利点があるんですか?

大きくは2つの利点があります。1つは正しい納税額の算出ですね。税金というのは、事業で得た収入から経費などを差し引いた利益に対して発生します。経費として認められる交通費や、取引先との会食、打ち合わせ時のカフェ料金といった費用を収入から差し引けるので、必要以上の税金を払わずに済みます。もう1つの利点は、筋肉質な経営のため。フリーランスとして行った経済活動の実態を正しく把握して、最適な経営管理につなげていくことです。つまり、売上・経費・利益を正確に捉えて、それを今後の活動方針に役立てる。経費が漏れていたら正しい利益がわからず、気がついたら赤字案件だった、ということも起こり得ます。

理解しました。正しい経費計上を行うために知りたいんですが、領収書じゃなきゃダメなんですか? レシートもありですか?

レシートでも大丈夫です。要は、取引先が発行したもので、自分が「いつ」「誰に」「いくら」「何のために」支払ったのかがわかることが重要なんです。

なるほど。では宛名って、屋号と名前のどちらが有効なんですか?

とくに指定はないんです。どちらでも個人を特定できるので。もちろん、宛名はあった方が好ましいですけどね。

えっ、そうなんですね。領収書やレシートをもらい忘れた場合はどうしたらいいんでしょうか?

領収書やレシートをもらい忘れた場合は、出金伝票を書くといいです。これはお金の出を記録するもので、ご自身でエクセルなどを使って作成してもいいですし、100円均一でも手に入りますよ。

はい、出金伝票でもエビデンス扱いにはなります。ただし注意点があって、あまりにも金額が高いと税務署に認められない可能性もあります。また、消費税の課税事業者であって原則的な消費税計算をする場合、出金伝票は3万円未満までしか認められないですし、消費税のインボイス制度が始まると領収書やレシートでの保存が大原則となりそうなので、出金伝票はなるべく使わなくて済むような運用がおすすめです。

承知しました! 経費の話でいうと、クレジットカードの明細はエビデンスにならないと聞いたことがあるんですが、これって本当ですか?

クレジットカードで支払った場合も、その取引相手からもらった領収書やレシートはエビデンスとして使えます。ただ、クレジットカード会社の利用明細書では何を購入したかといった詳細が書かれてないうえ、発行主がクレジットカード会社なので、経費計上の参考になる可能性はあるけどもエビデンスにはなりません。

経費は領収書とレシートがベースということ、きちんと覚えておきます!

ぜひそうしてください。追加でお話しすると、ICカードなどにお金をチャージしたり、デポジットした場合、そこで発行される領収書やレシートは経費にならないのでご注意ください。なぜならチャージやデポジットは、手元のお金が場所を変えただけ。実際に何かを購入したり、サービスを利用したときに初めて経費として認められるので、いずれ使うものとはいえチャージやデポジットだけでは経費にはならないんです。厳密には、商品券や切手も同じ考え方になります。

うっかりやってしまいそう……。こちらも気をつけます!

【CHECK 03】“集めた証拠と書類は、確定申告後7年間は保管すべし”

かさばりがちな紙資料の保管方法のアドバイスも!

かさばりがちな紙資料の保管方法のアドバイスも!

こうして集めて記録した領収書やレシートといった「証拠」は、整理して保管が必要となります。

フリーランス・個人事業主の方でしたら、確定申告をした日から7年間は保管してください。今年の2021年分の確定申告を申請最終日の2022年の3月15日に終了させたとしたら、2029年の3月15日までの保管ということになります。

はい。青色申告でも前々年分所得が300万円以下だったり、請求書や見積書などは5年ですが、間違えてしまうと困るので長い方に合わせて青色・白色問わず7年間の保管と思っておくといいでしょう。

国税庁のホームページにも記載されていますが、たとえば青色申告の場合、仕訳帳や総勘定元帳など帳簿のほか、損益計算書や賃借対照表などの決算書類の保存も必要となります。ただ一般的には、全ての書類をさかのぼって使うことはそうそう起こらないので、確定申告が終わったら1個のファイルや封筒にまとめて収納するのがおすすめです。さらにそれを証拠書類専用のダンボールにまとめておくと、ストレスも多少は減ると思いますよ。

【青色申告】帳簿書類の保存期間

| 保存が必要なもの | 保存期間 |

|---|

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 |

| 書類 | 決算関係書類(損益計算書、貸借対照表、棚卸表など) | 7年 |

| 現金預金取引等関係書類(領収証、小切手控、預金通帳、借用証など) | 7年※ |

| 取引に関して作成し、または受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など) | 5年 |

国税庁のHPより/※前々年分所得が300万円以下の方は5年

【白色申告】帳簿書類の保存期間

| 保存が必要なもの | 保存期間 |

|---|

| 帳簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成し、または受領した請求書、納品書、送り状、領収書などの書類 | 5年 |

国税庁のHPより

それはいいアイデアですね。マネさせていただきます! 最後にお聞きしたいんですが、

前回、事業用口座についてのお話が出ましたが、私は都市銀行を使っているのでインターネットバンキングの料金が高いなって。金融機関の捉え方を今一度お伺いしたいです!

そうですね、鈴木さんはネットショップがメインの事業をされているので、個人的に相性がいいと思うのはネット銀行ですね。ただ考え方もいろいろあって、信用力が第一だとすれば都市銀行を選ぶといいですし、その必要性がなく融資を受ける見込みがあるなら最寄りの地方銀行や信用金庫の支店で口座を開設するといいと思います。このどれにも当てはまらず、振り込みでの支払いが多く手数料を抑えたいならネット銀行という手もありますよね。下の表は僕が作成したもので、必ずしも正確性や完全性を保証するものではないですが、ぜひ参考になさってください。

金融機関別のメリット・デメリット

| 金融機関 | メリット | デメリット |

|---|

都市銀行

(三井住友、りそな、みずほ、UFJ) | ・信用力がある(全国)

・融資力がある(大) | ・審査が厳しい

・IB料金が高い、使いづらいものもある

・手数料が高い |

地方銀行/信用金庫

(横浜、きらぼし/城北、城南など) | ・信用力がある(地元)

・融資力がある(中) | ・IB料金が高い、使いづらいものもある

・手数料は中程度 |

ネット銀行

(楽天、住信SBI、イオンなど) | ・IB料ゼロ

・手数料が安い | ・地方税の還付に非対応が多い

・税金・社保など納付に難あり

・融資力は低め |

松崎先生が作成した金融機関別のメリット・デメリット表

※IB=インターネットバンキング

金融機関別の特徴一覧表

| 信用力 | 融資力 | IB利用料 | IB利便性 | 振込手数料 | 税金公金の支払/還付 |

|---|

| 都市銀行 | ◎ | ◎ | △ | △ | △ | ◯ |

| 地方銀行/信用金庫 | ◯ | ◯ | △ | △ | ◯ | ◯ |

| ネット銀行 | △ | △ | ◎ | ◯ | ◎ | △ |

松崎先生が作成した金融機関別の特徴一覧表

※IB=インターネットバンキング

ありがとうございます! 振り込みや支払い先によって、銀行をわけるというのもありでしょうか?

いいと思いますよ。ただ銀行口座の数が増えると管理の手間も増えるので、そこがややデメリットかもしれませんね。そういった面も含めて、ご自身にあった経営管理を目指してみてください。

こちらこそです。引き続き、頑張っていきましょうね。

この連載もそろそろ折り返し地点。松崎先生のレッスンで、鈴木さんはフリーランスとしてメキメキと成長中!?

この連載もそろそろ折り返し地点。松崎先生のレッスンで、鈴木さんはフリーランスとしてメキメキと成長中!?

自身の事業に注力しながらも、コツコツと経理処理を進めていた鈴木さん。その姿を見た松崎先生から「素晴らしい」という評価を得つつも、経営管理の概念や方法、経費について、いっそう理解を深めた様子です。次回は会計についてお届け予定です。

松崎怜(まつざき りょう)

税理士、創業コンサルタント、財務コンサルタント。税理士事務所ASCOPE 代表、株式会社GO CFO、株式会社&FINANCE 代表、Doppio合同会社 共同代表。1983年、神奈川県生まれ。一児の父。「小商いと、社会を彫刻する」ことをミッションに、小商いがずっと続くように、経営のガイドを行っている。現在は、自身の「クリエイター」「フリーランス」「独立開業/ 創業」といった経験と実践をもとに、小商いの持続可能性を自分ごと化して探求している。

ASCOPE:

https://www.ascope-tax.net鈴木香澄(すずき かすみ)

1984年生まれ。大学卒業後、スウェーデン発のクリエイティブエージェンシー「GREAT WORKS(グレートワークス)」に入社し、ディレクターとして活躍。2019年に「ロンドンに住むLilly Lee(リリー リー)ちゃんが愛用している服」をコンセプトにしたカジュアルブランド「Lilly Lee(リリー リー)」を創設し、2020年1月より本格始動。

Lilly Lee:

https://lillylee.theshop.jp取材・文/おかねチップス編集部