新米フリーランスのアパレルブランドのオーナー・鈴木香澄さんが、小商いをする人に向けて経営ガイドを行う税理士の松崎怜先生に、フリーランスに必要なメソッドをレクチャーしてもらうこの企画。確定申告期間真っ只中の第9回は、確定申告の書き方や、やりがちなミスについて。2月はじめに国税庁から発表された個別の延長手続きについても教わります!

本日のレジュメ

「確定申告の期限が延長!? ついやりがちな“あるある”なミスにご注意を!」

2月はじめ、国税庁から発表された2021年分確定申告の申告・納付期限の延長の申請方法。めちゃくちゃ簡単な方法で期限を延長できるがたった1つの要件がある。それは、コロナの影響を受けたかどうか。これに該当し、期限に間に合わない人は利用のご検討を。そして青色申告で確定申告をする際は、貸借対照表の理解を深めておかないと、青色申告特別控除の65万円を取り逃がすことも……。そのほかにもある確定申告“あるある”なミスを知っておいて損はない!

【目次】

- コロナの影響を受けた人のみ、2021年分確定申告期限の延長が可能!

- 損益計算書と貸借対照表って何? 確定申告の書き方講座

- 源泉徴収の記載漏れや対象外の医療費控除を計上…。気をつけるべき確定申告“あるある”

【CHECK 01】簡単だけど誰でもできるわけじゃない? 2021年分確定申告の延長が可能に!

松崎先生による確定申告直前レッスンがスタート!

松崎先生による確定申告直前レッスンがスタート!

今、確定申告期間中ということで、今回はこれから申請される方に向けて、確定申告の書き方とやりがちなミスについて、お話しします!

わぁ、私もこれから向き合うところなので、それはありがたいです! オミクロン株の影響もあって、準備ができずに今まさに焦っているフリーランスの方も多いと思いますし。

そんな方に朗報です。実は2月の頭に、国税庁から2021年分確定申告の申告と納付の期限に関して、延長の申請方法が発表されたんです。新型コロナウイルス感染症の影響によって確定申告が難しい場合、通常の確定申告期限である3月15日から1カ月延長できるようになりました。つまり、2022年4月15日までOKということですね。

なんと! 前々回の電子帳簿保存法の延長に続き、またしてもギリギリの発表だったんですね。

ええ。これまで2年連続で延長措置がなされていたので、僕たちもどうなるのかとヤキモキしていたところでした。ただ、今回は全員一律で確定申告の期限を延長できるわけではありません。コロナの影響を受けた方のみ延長できることになっています。

そりゃそうですよね。さすがに事前に確認や申請が必要ですよね〜。

いえ、いえ。確定申告期間を延長するのに事前に確認や申請などは不要です。その方法は、確定申告書に新型コロナウイルスの影響があったので延長を申請しますよといった「定型の一文」を記載するだけです。

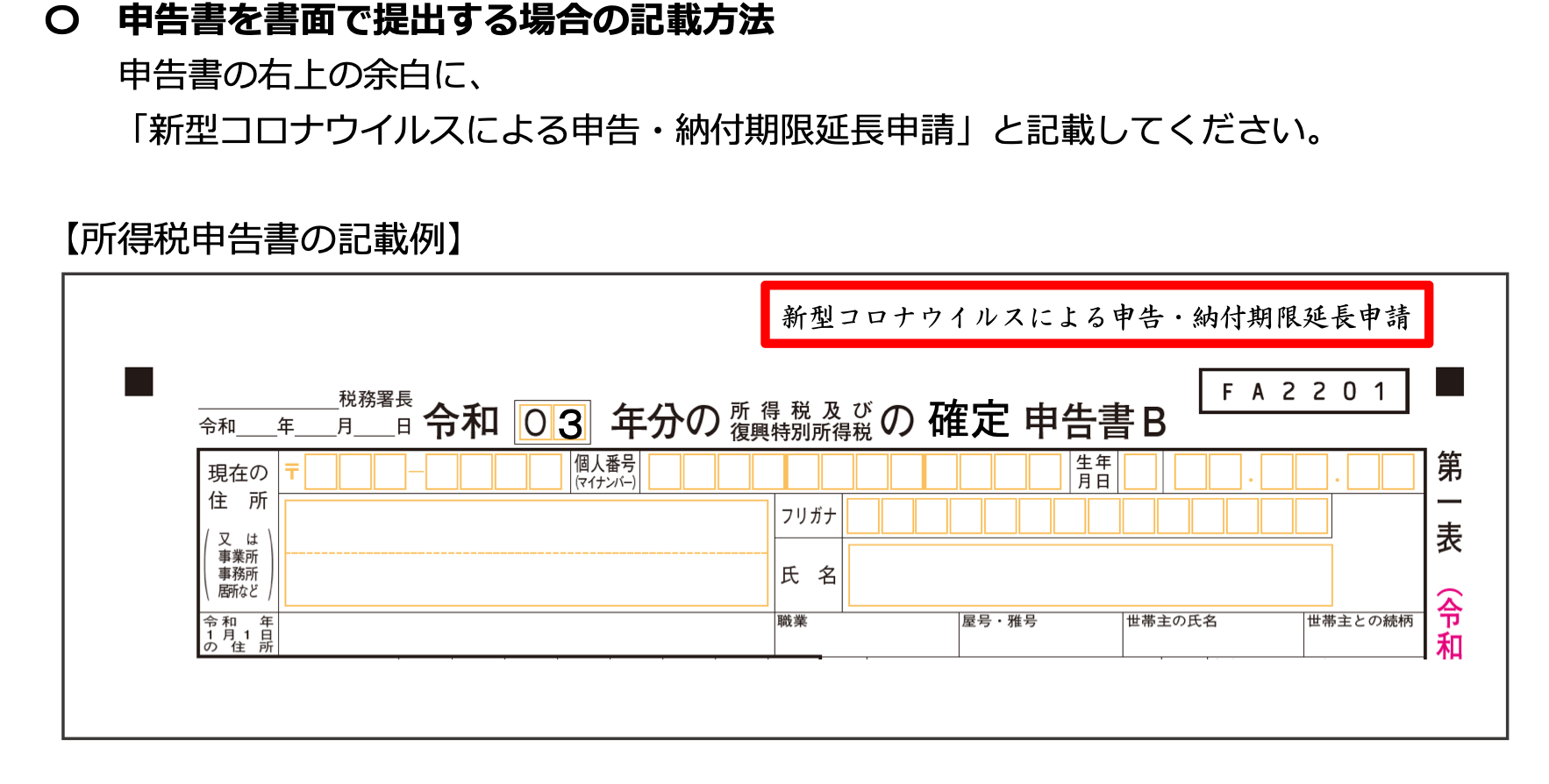

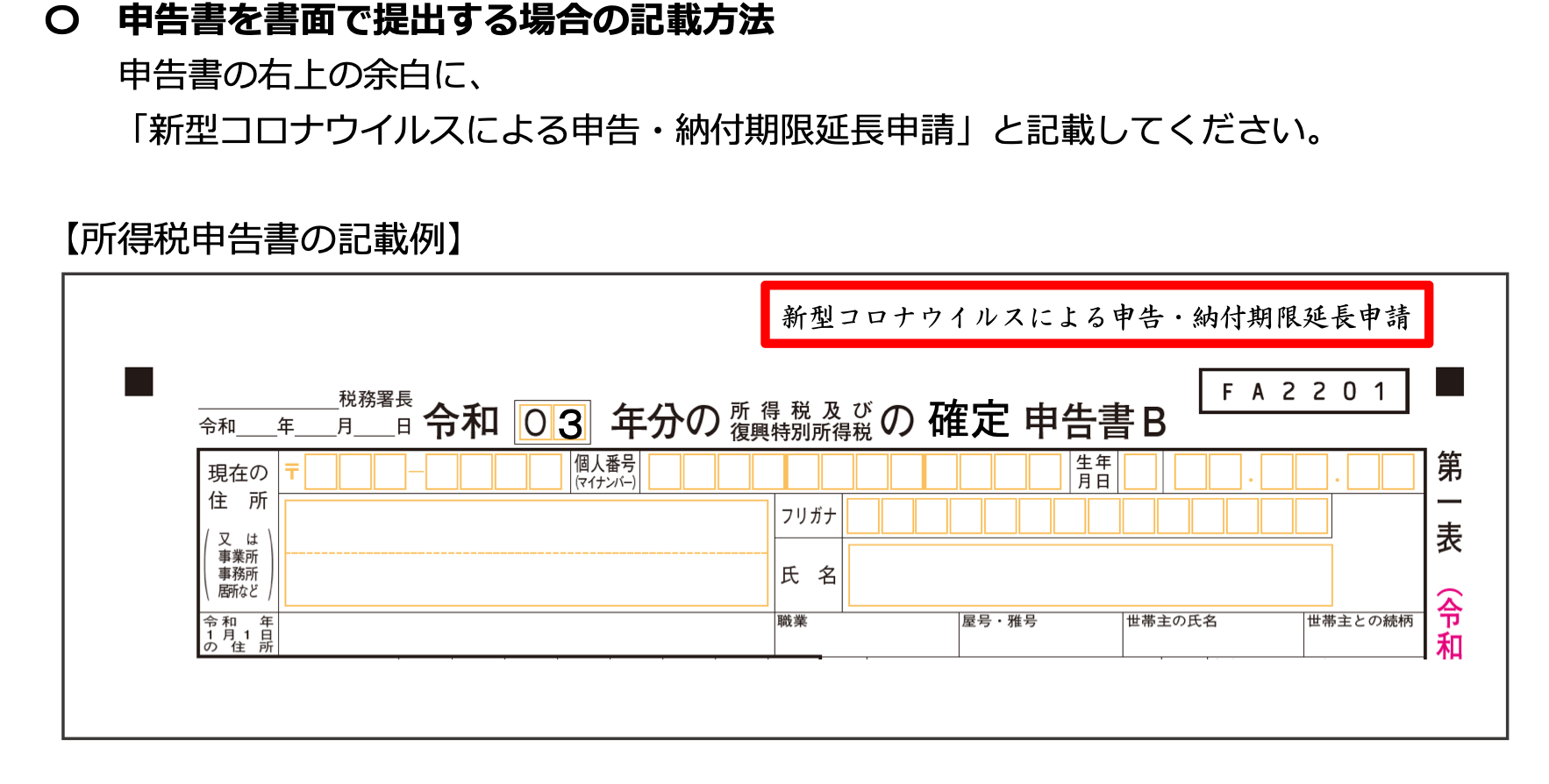

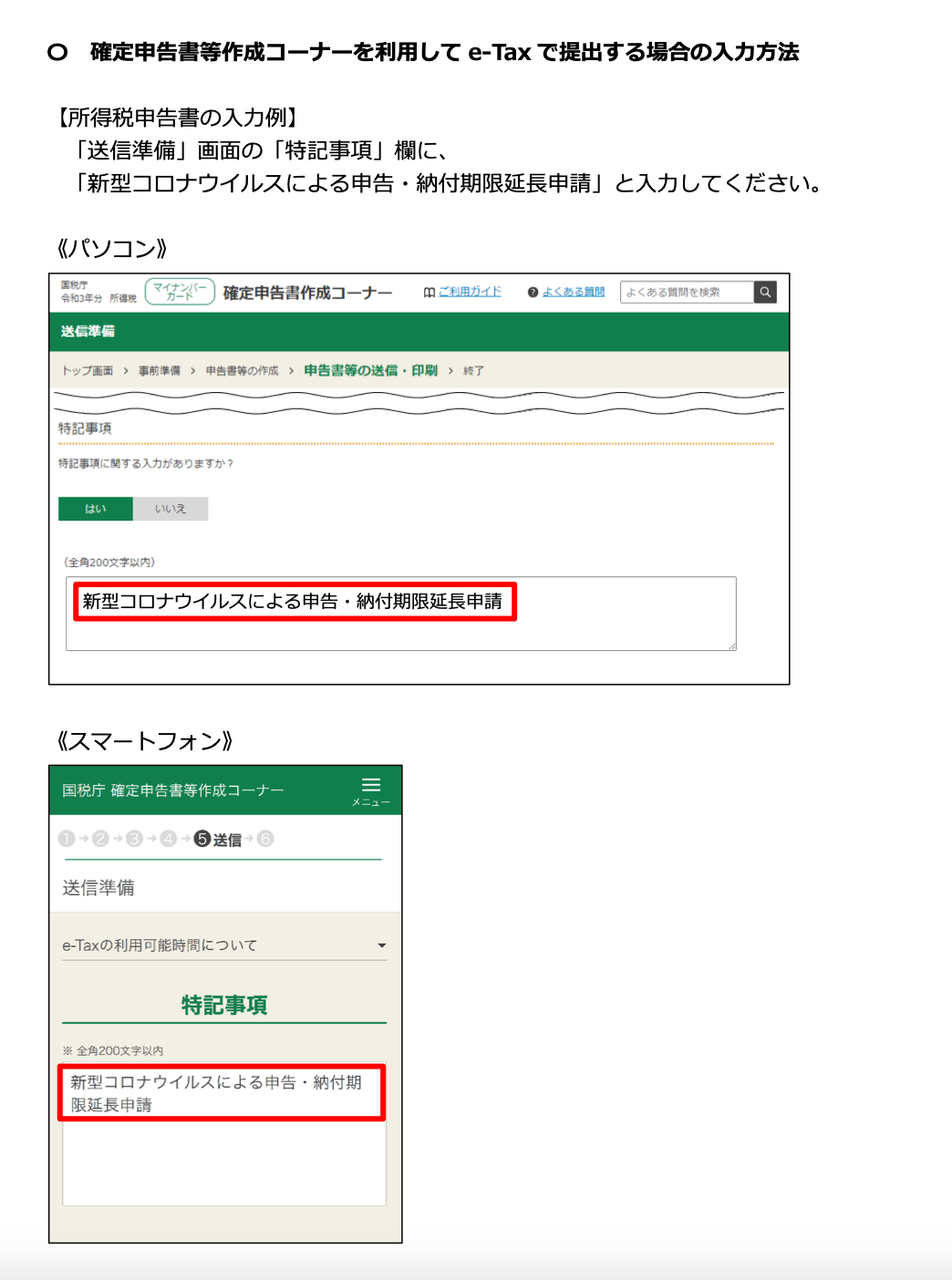

そうですね。これを簡易な方法による個別延長と呼んだりしています。電子申告の場合は申告時の特記事項欄に、紙で申告する場合は申告書の余白に「新型コロナウイルスによる申告・納付期限延長申請」と書けば認められます。

確定申告期限を延長するには、「新型コロナウイルスの影響により延長を申請する」と記載するだけ/画像は国税庁HPより

確定申告期限を延長するには、「新型コロナウイルスの影響により延長を申請する」と記載するだけ/画像は国税庁HPより

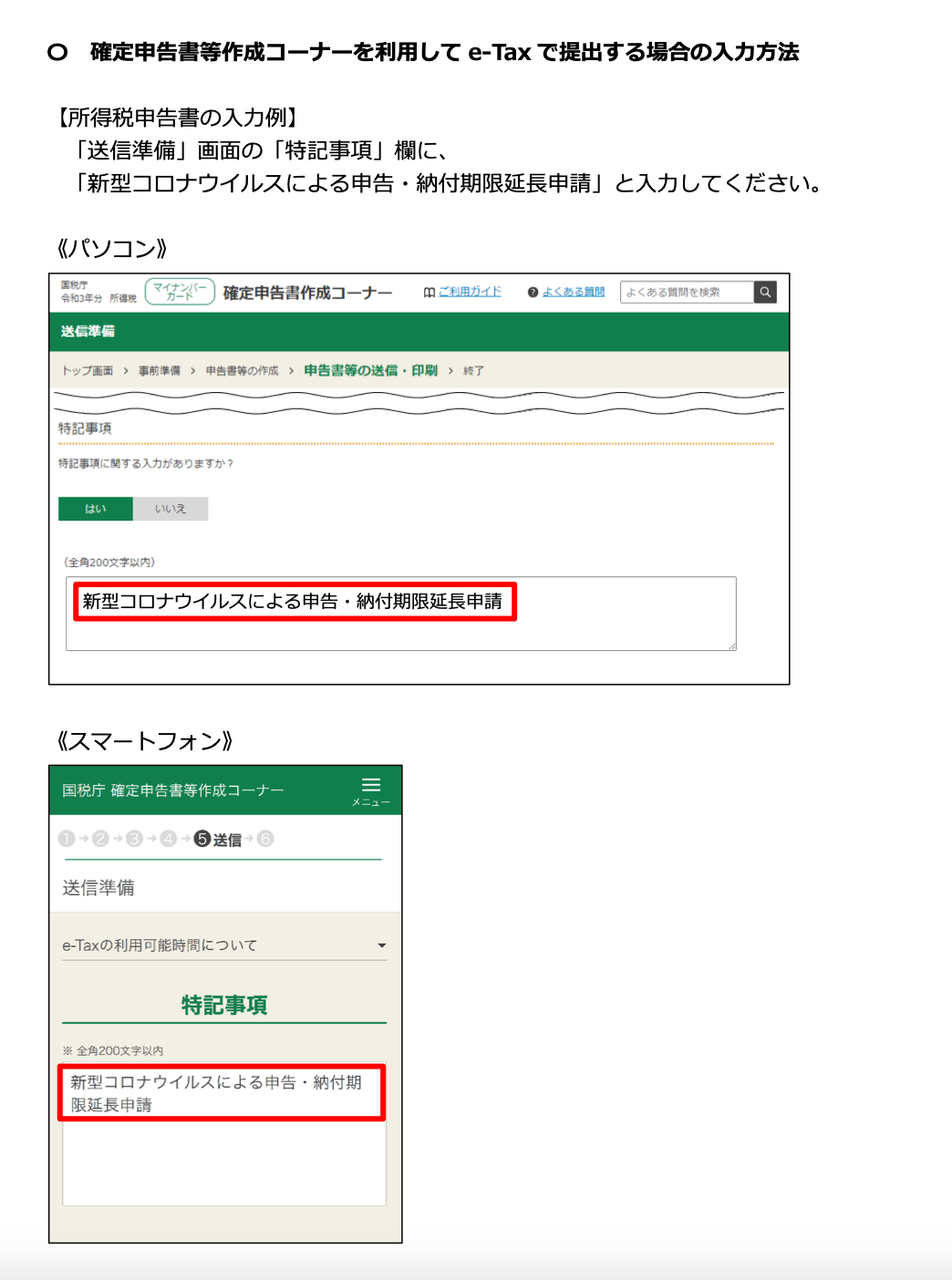

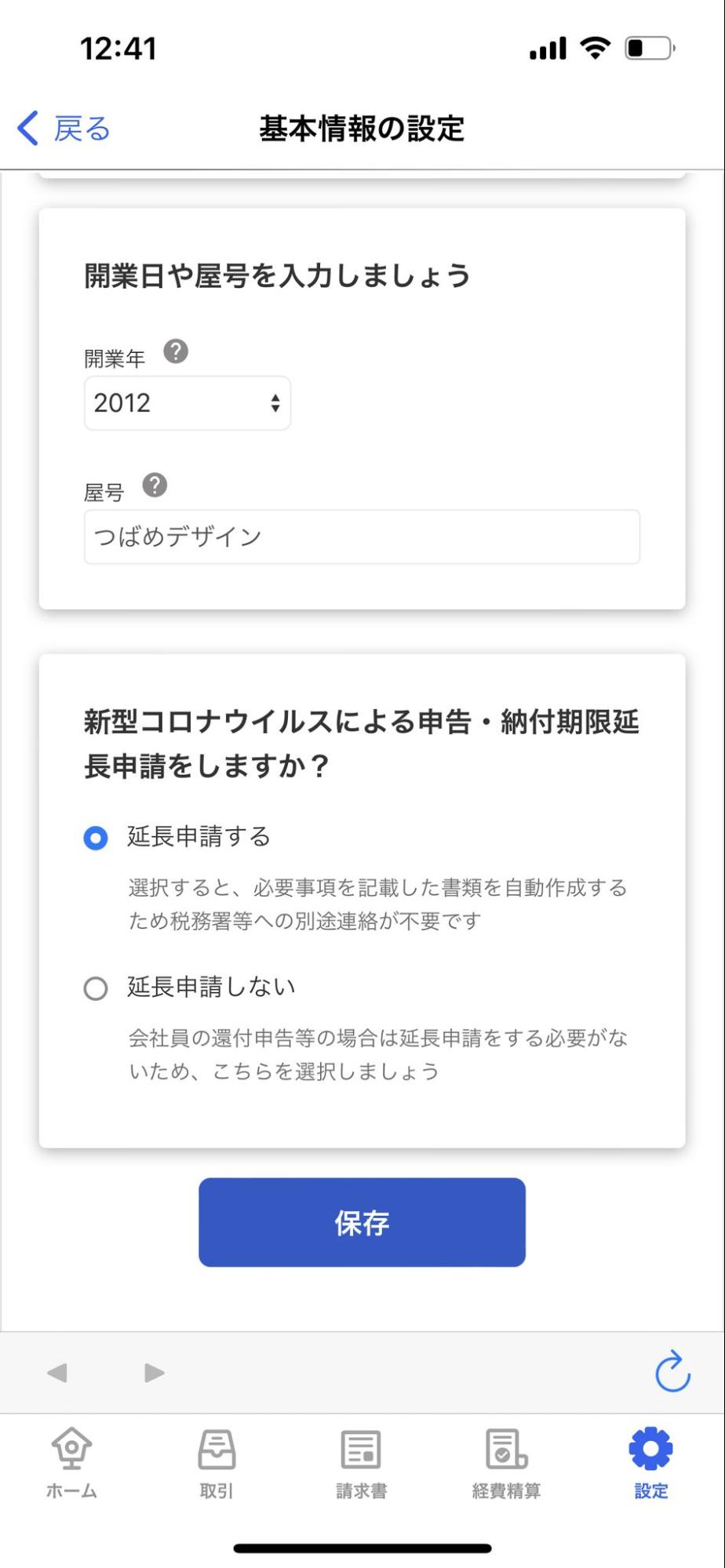

確定申告期限の延長にすでに対応している会計ソフトが多いですね。例えばfreeeの場合、確定申告書類の作成後に申請手順を行うと、延長申請をするか否かのチェックボタンが現れるので、そこにチェックを入れるだけですね。

freeeでは確定申告延長手続きに対応している/画像はfreeeのニュースリリースより

freeeでは確定申告延長手続きに対応している/画像はfreeeのニュースリリースより

こんなに簡単な方法で確定申告期限を延長できるのは、コロナの影響を受けた人にとっての安心材料になりますね。

延長が認められるのはコロナの影響を受けた場合のみですが、具体的な事情までは問われません。だからこそ「簡易な方法」と言われてるんですよね。

コロナに感染した方や濃厚接触者となって仕事に影響を受けた方、そのほかにも仕事相手から影響を受けたり、役所や遠方までに資料を取りにいけなかったりと、いろいろな理由が該当すると思います。

コロナの影響を受けていて、申請期限に間に合わなそうなら、この措置を使うのもアリですね。

これは所得税だけでなく、贈与税や消費税も同じように適用されます。すごく簡単な方法なので、必要であればぜひ活用してくださいね。

【CHECK 02】貸借対照表を理解してないと、65万控除の取り消しも? 押さえるべき確定申告の書き方

いざ確定申告の真髄へ……!!!

いざ確定申告の真髄へ……!!!

さて、ここからは確定申告の書き方の解説をしていきたいと思います。確定申告は青色申告がおすすめだとお伝えしてきましたが、鈴木さん覚えていますか?

はい! 青色申告には特別控除があって、最大65万円の控除が受けられるんですよね。

おっしゃる通りです。その特別控除以外にも、専従者給与といって家族に給与が出せたり、30万円未満の備品を購入した際に一括して経費計上できる少額減価償却資産の特例が受けられたり、赤字決算になった場合に3年間繰り越せたりと、青色申告にはメリットが多数あります。だから確定申告は、青色申告で行うことが推奨されるわけですね。

でもやっぱり青色申告って難しそうなイメージですよね。実際にはどんな書類を提出するんでしょうか?

確定申告で作成する書類は、「青色申告決算書」と「確定申告書B」です。青色申告決算書は4枚、確定申告書Bは2枚あります。

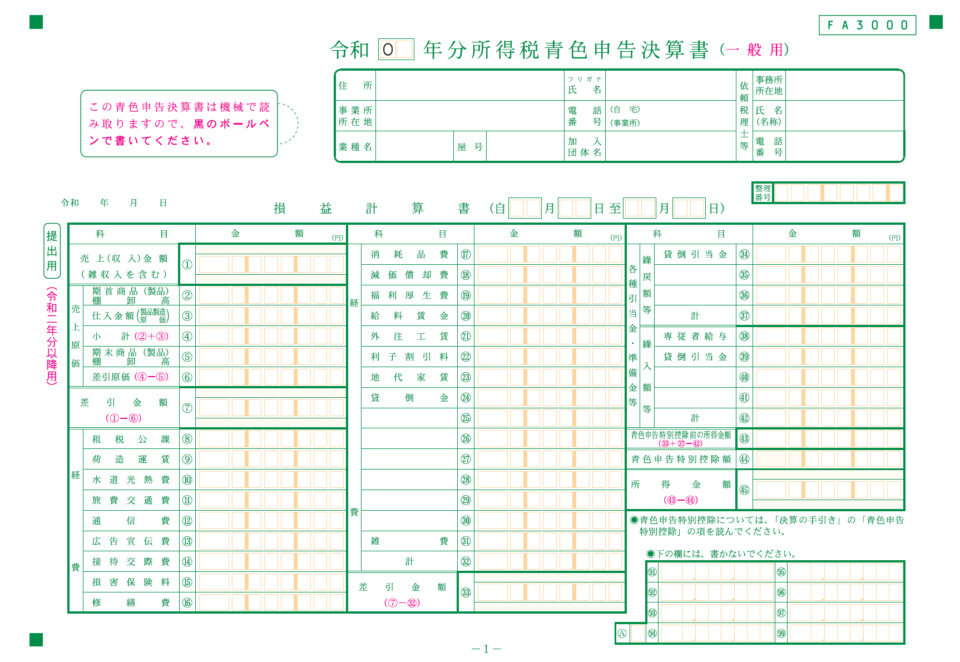

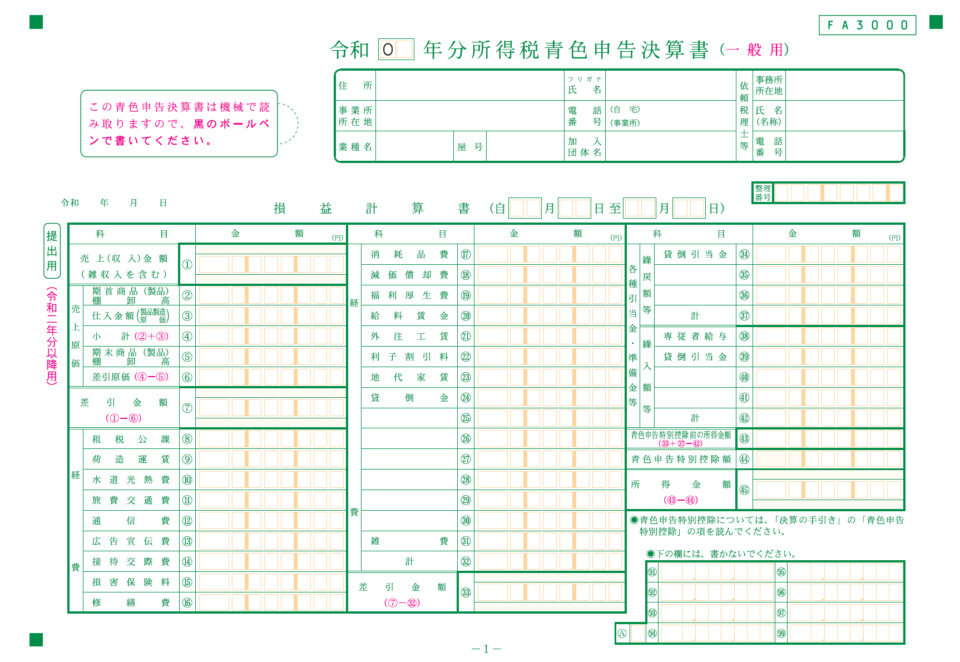

まず青色申告決算書とは、日々会計ソフトで入力して作成した帳簿を決算書の形式に落とし込んだ書類のこと。損益計算書と2枚の内訳、1枚の貸借対照表の計4枚で構成されています。

損益計算書に貸借対照表ですか……。聞き慣れない言葉すぎて(泣)。

そうですよね。青色申告決算書1枚目の損益計算書は、収入や経費の合計額を記載して利益を計算する書類です。年間の売上から、商品の仕入れや棚卸しを計算した売上原価、旅費交通費や通信費、交際費などの経費、青色申告特別控除などを引いて最終的な利益を計算します。

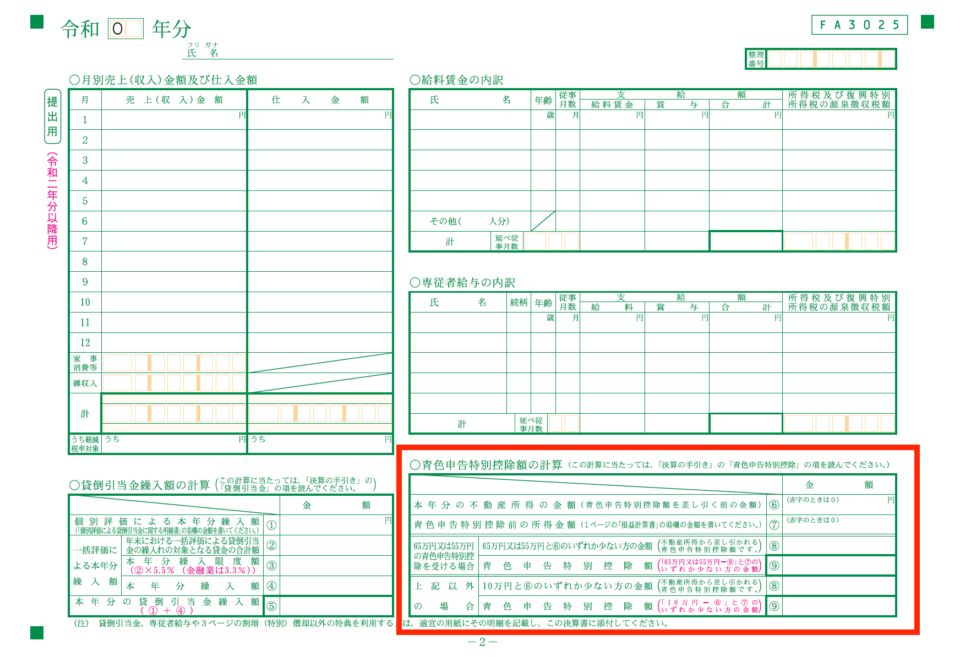

青色申告決算書の1枚目には、収入や経費といった項目がズラり

青色申告決算書の1枚目には、収入や経費といった項目がズラり

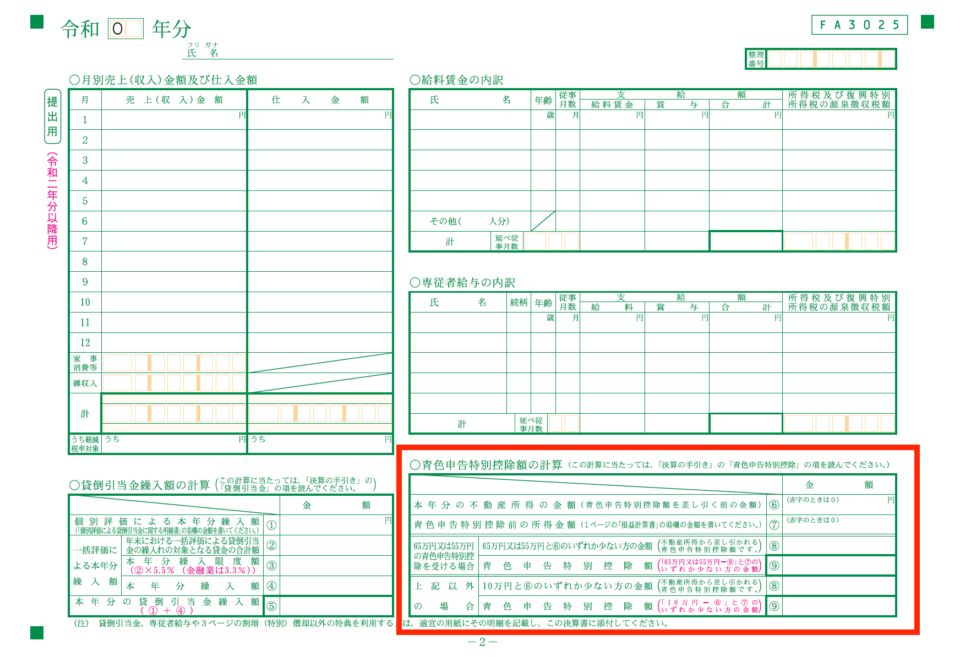

青色申告決算書2〜3枚目は、損益計算書の内訳です。2枚目には月別の売上や仕入れの金額、給料賃金の内訳、専従者給与の内訳などを書きます。

とくに大事なのは、右下の「青色申告特別控除額の計算」の欄。その中の2行目(7)の青色申告特別控除前の所得金額に1枚目の (43)を記入し、(9)に青色申告特別控除額を書きましょう。

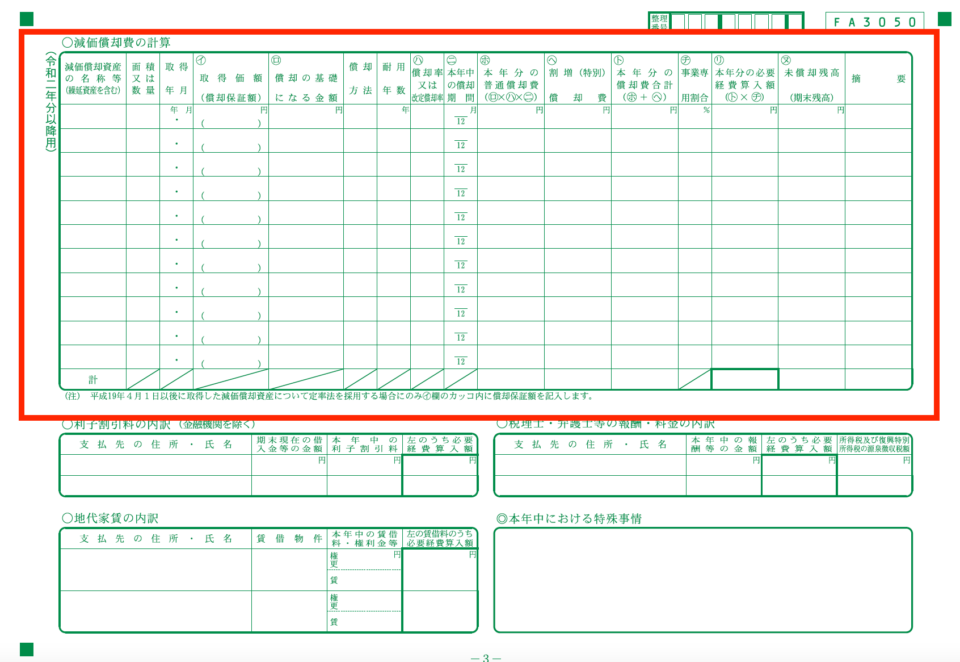

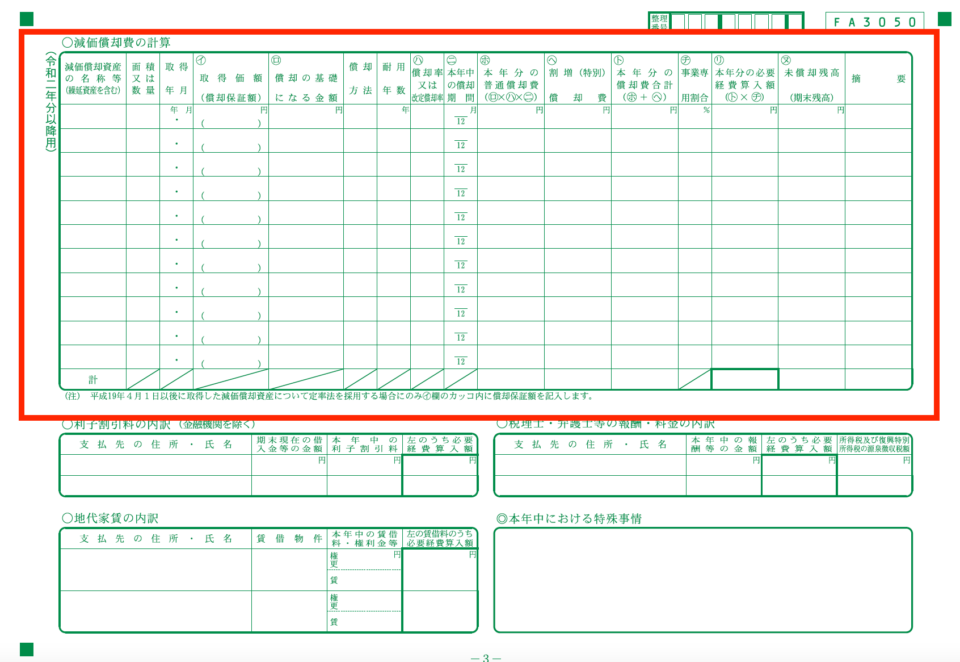

3枚目の注意点は、減価償却費の計算です。少額減価償却資産の特例が適応されるものも含めて、取得価額10万円以上の固定資産はここに書きます。

例えば、業務で使う自動車を新車で120万で買ったとすると、耐用年数は6年。だから120万円を6年で割った金額である20万円が1年分、すなわち12ヶ月分の経費となります。仮に、購入後に利用開始したのが10月であれば、10月〜12月の3ヶ月分を初年度の経費として計上できるわけです。

はい、国税庁が発表しているものがあるので、そちらから該当するものを選んで記入します。はっきりと該当しないものもあるので、近しいものを選んで耐用年数を決めるといいでしょう。

そして減価償却費の計算で意外と大切なのは、(チ)の事業専用割合。フリーランスだと、事業とプライベートが切り分けにくい側面がありますよね。その割合をパーセンテージで表すことが必要なんです。仕事では◯%、プライベートでは◯%使用したという風に。

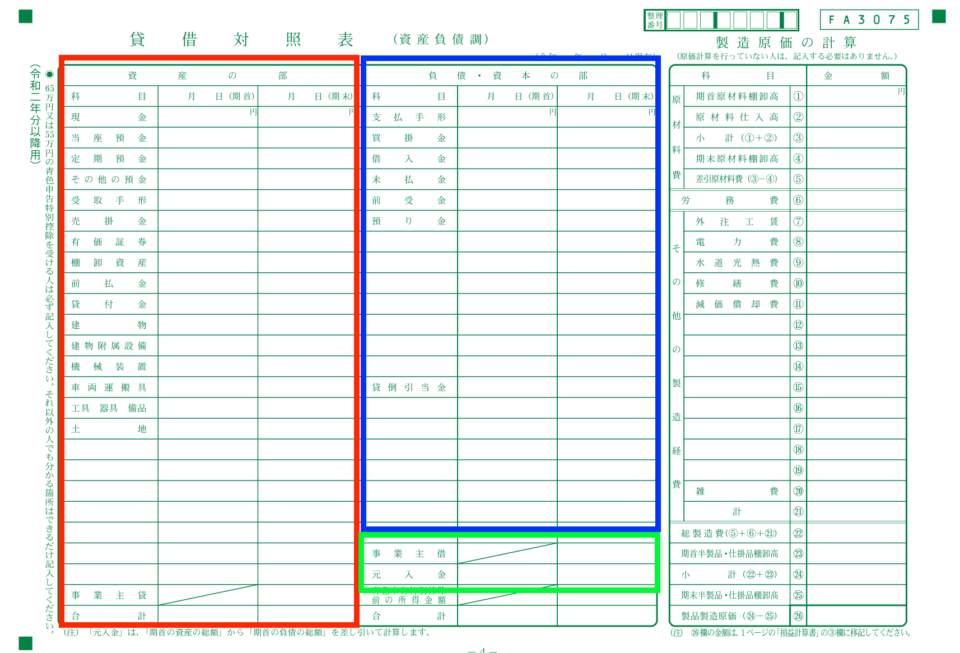

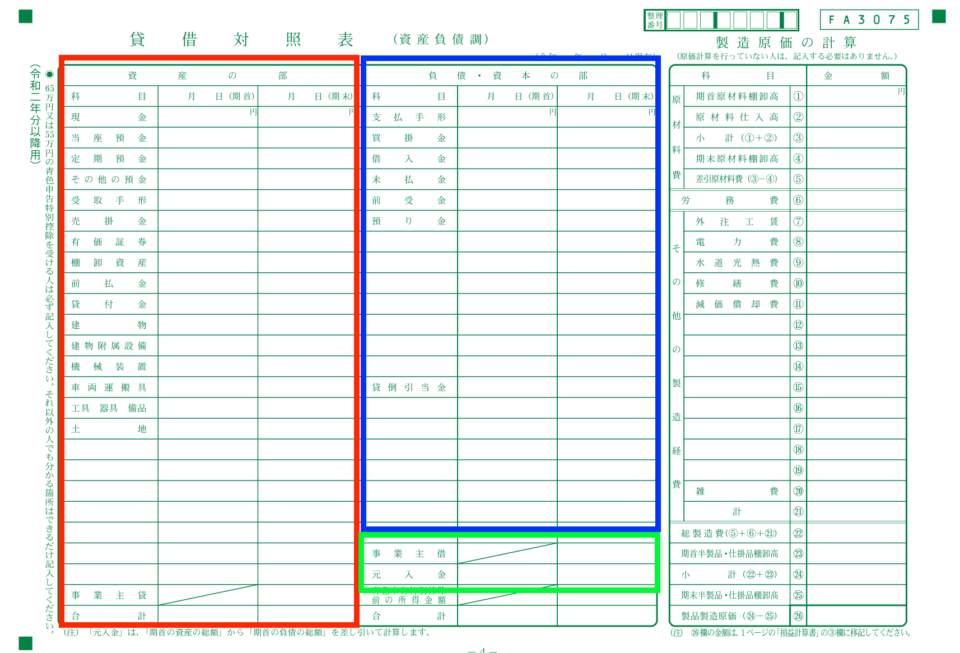

青色申告決算書4枚目は貸借対照表で、これは事業の財政状態、つまりビジネスの健康状態を把握するためのシートです。この貸借対照表こそが、「難しい」「厄介」と言われる青色申告の複式簿記にあたります。

はい、とりあえず表を見ても何がなんだかって感じです……。

果たして貸借対照表を理解できるのか!?

果たして貸借対照表を理解できるのか!?

簡単にいうと、お金の元手と、それがどう使われているかというような、お金の流れを可視化すること。

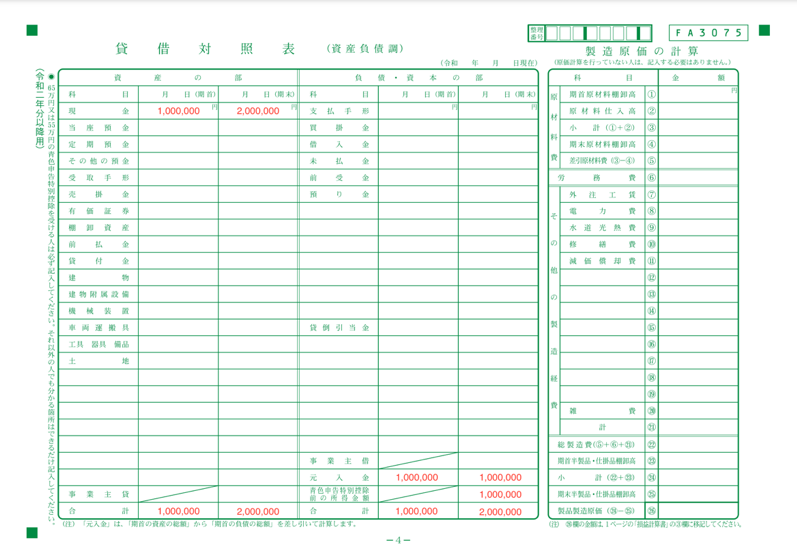

貸借対照表は、左側に「資産の部」、右側に「負債・資本の部」「事業主借・元入金」があって、大きく3つに分かれます。資産の部には現金や預金、現金で購入した商品、売掛金などの内訳を書き、負債・資本の部には買掛金や借入金など、これから払うべき金額を記入します。そして、事業とは関係のない入金額を書く事業主借、開業資金や準備金などの元入金を記載していきます。

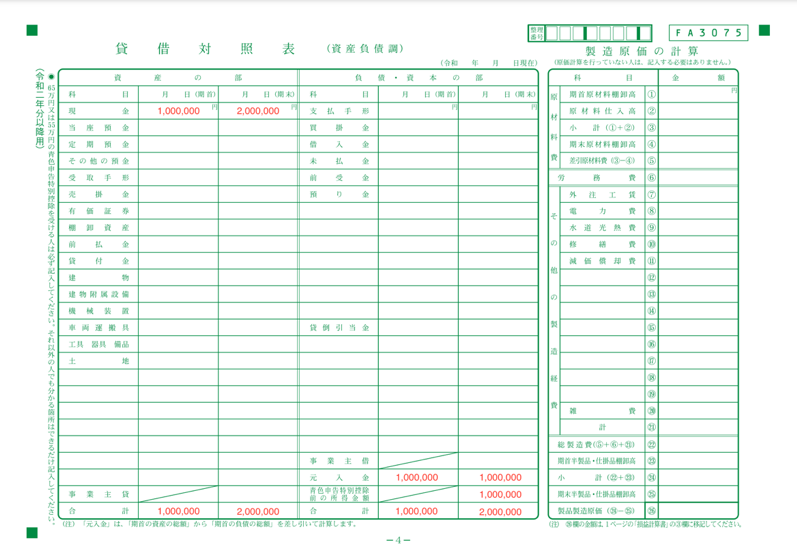

例えば、フリーランス1年目の鈴木さんが100万円の現金を元に事業をスタートし、年間で100万円の売上があって、経費はゼロ円だったとします。その場合、期首については、表の左側、資産の部の現金に100万円、右側の負債・資本の部の下の方にある元入金に100万円と記入します。次に、年間で鈴木さんには100万円の売上と経費のゼロ円、すなわち利益100万円があったので、期末には現金が200万円に増えていますよね。そこで期末については、資産の部の現金に200万円、負債・資本の部では、元入金に100万円と青色申告特別控除前の所得金額に利益である100万円を書くことになります。

「資産の部」と「負債・資本の部」の合計が一致しないといけないので、こう記入すると期首の合計額は左右それぞれ100万円、期末はそれぞれ200万円で一致し、貸借対照表が完成します。

100万円の現金を元に事業をスタートし、100万円の利益があった場合の記入例。「資産の部」「負債・資本の部」の合計額は期首と期末でそれぞれ一致しないといけない

100万円の現金を元に事業をスタートし、100万円の利益があった場合の記入例。「資産の部」「負債・資本の部」の合計額は期首と期末でそれぞれ一致しないといけない

難しいですよね。ただ、会計ソフトを使えば自動的に計算されるものなので、そんなにズレは生じないと思います。ですが、貸借対照表が間違っていると青色申告特別控除が認められないということも起こり得ます。

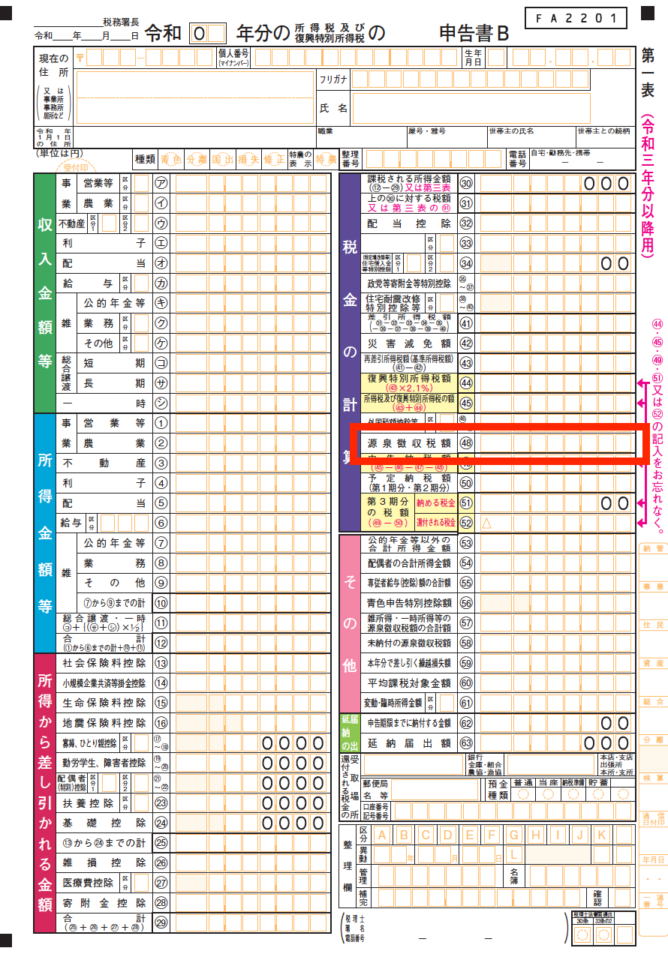

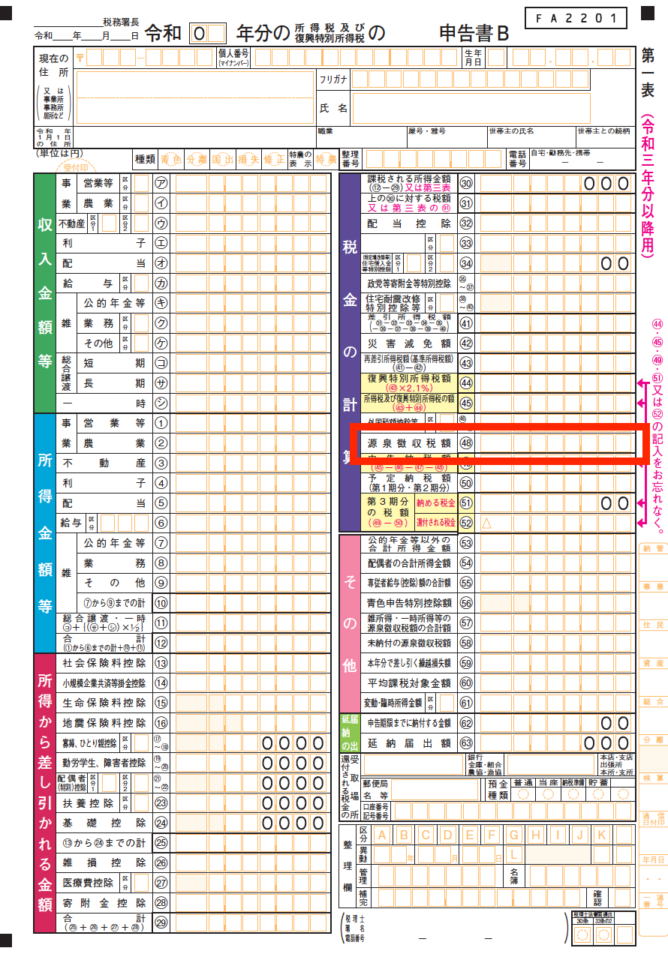

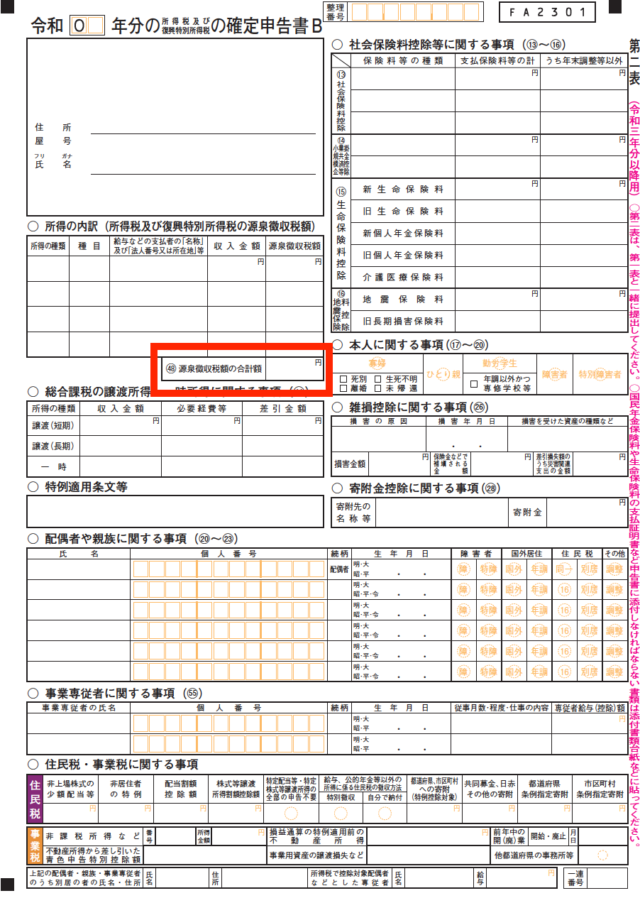

続いて確定申告書B。第一表では所得や経費、控除金額などの金額を記入し、納税すべき所得税を計算します。ライターさんやデザイナーさんは源泉徴収されていると思うので、その金額の書き漏れ注意ですね。

源泉徴収額によって、納税額や還付額が変わりますもんね。

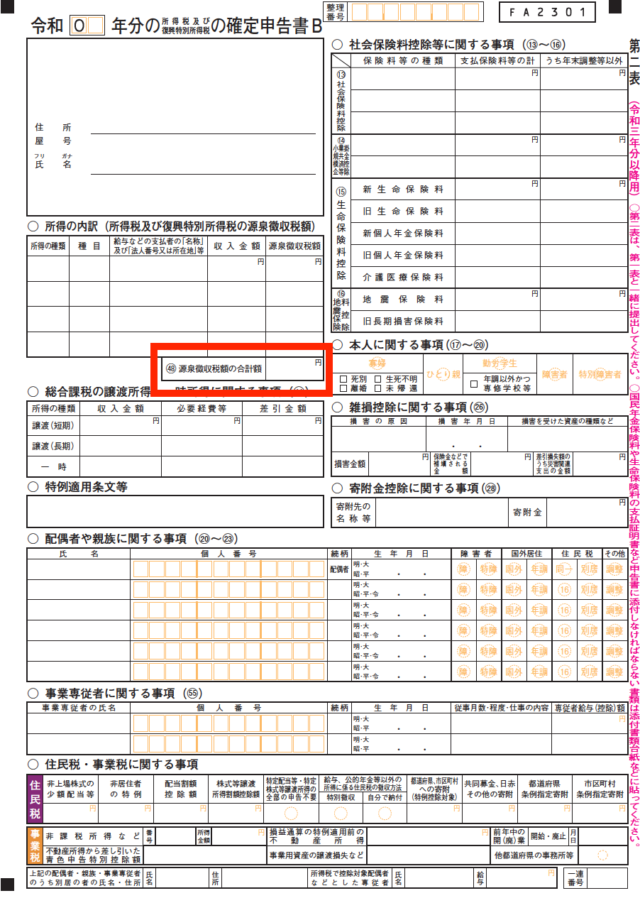

そして第二表では、所得の内訳や家族への給与など第一表の詳細を書きます。ここでもとくに注意していただきたいのは、所得の内訳にある源泉徴収税額の合計額。ここの記入は先程の第一表の源泉徴収税額の箇所と連携しているので、第一表も第二表もどちらも同じ金額が記載されていることを確認してください。これで確定申告の書き方のポイントは終了ですが、何かご不明点はありますか?

用語や書き方を知っているのと知らないのでは、確定申告の捉え方が変わりそうですね。でもやっぱりわからないことが出てきそうなので、まずは会計ソフトを頼ってみようと思います(笑)!

【CHECK 03】源泉徴収や人的控除の記載漏れに、対象外の医療費控除を計上…。やりがちなミスに気をつけて!

フリーランスがやりがちな確定申告でのミスとは?

フリーランスがやりがちな確定申告でのミスとは?

確定申告に取りかかる前に、ポイントや“あるある”なミスを知っておきたいです!

僕が思う確定申告のポイントは、売上管理と家事按分です。

まず売上管理でいうと、そもそも収入も支出も、現金をやりとりした時じゃなくて、取引が発生した時に売上や経費を計上する発生主義で考えていただくことは以前に説明しましたよね。

さらに、売上は実現主義という方法で捉えていただくといいかなと。出荷基準、検収基準、引渡基準などいくつか方法があるんですが、自分にあった方法を採用してもらえたらいいと思います。

私の場合はアパレル販売なので、出荷基準が良さそうです。

そうですね。顧客が承認・検収した時に行う検収基準だとけっこう無理があると思うんで、出荷した段階で売上に計上する出荷基準が合っているかもですね。

それと売上管理のポイントでもう一つ、業務委託として仕事を受けていたりすると支払調書をもらえることがありますが、これはあまりあてにしない方がいいと思います。支払調書はルールが曖昧で、現金主義で作成する会社もあるので、あくまでも参考程度にすべきかなと。だからおすすめは「自分で売上管理する」です。

もう一方の家事按分について。公私兼用の支出は仕事の分だけを経費にできます。例えば、自宅兼事務所の場合は、家賃や水道光熱費、通信費は按分できます。全額経費に計上できるのではなく、部屋の広さに対する事業での使用率や事業をしている稼働時間などを基準にして適正な割合を算出しないといけません。

家事按分の割合をコロコロ変えるのは、利益操作につながる可能性があるのでNGです。もちろん実態として本当に使用比率が変わっているのであれば割合を変えても問題ないと思いますが。

心得ておきます。確定申告の“あるある”ミスはありますか?

売上や費用が発生したタイミングには要注意です。とくに12月に納品した場合なんかは、1月以降に入金もしくは支払いがあることも多いので、しっかりと年内分として計上してくださいね。

あとは確定申告前に、源泉徴収票、支払調書、社会保険料や生命保険料の通知書などの必要書類がきちんと揃っているかの確認もしていただけたら。控除額や還付額が変わるのでよく確認してくださいね。

資料を万全に揃えてから確定申告にのぞむのがいいんですね。

ミスの中でも意外と多いのが、医療費控除。対象外のものも計上している方も見受けられますね。医師への謝礼金、自主的な健康診断や人間ドック、美容整形手術、入院時の自己都合による差額ベッド代などは、医療費控除の対象にはなりません。

自ら受けた健康診断や人間ドックも対象外なんですね……。

もちろん、医療費控除の対象になるものもありますよ。新型コロナウイルス感染の治療費、医師の指示によって受けたPCR検査費用、妊娠や出産のための検査・検診費用、不妊治療や人工授精の治療費などですね。

あと控除で覚えておいていただきたいのは、本人や家族の最低限の生活を維持するための人的控除。寡婦控除に該当すれば27万円、ひとり親控除では35万円の控除ができます。たまに記載が漏れている場合があるので、該当する方は気をつけていただけたら。

なるほど。いろいろな控除があるんですね。しっかりと覚えておいて、どうにか確定申告を乗り切ります! 先生、今日はありがとうございました!

確定申告、山あり谷ありかと思いますが、頑張ってくださいね!

松崎先生が教える! 確定申告の“あるある”なミス

- 売上や費用を計上するタイミングミス

- 必要書類の不足

- 源泉徴収の記載漏れ

- 対象外の医療費を控除として計上

- 人的控除の記入漏れ

確定申告期間の真っ最中に、松崎先生から確定申告の書き方や“あるある”なミスを伝授してもらった鈴木さん。小難しい用語に頭を抱えつつ、地獄ともいわれる確定申告を無事に乗り越えてくれるはず! 次回以降は、補助金や助成金、法人なりまでのプロセスを予定しています。どうぞお楽しみに。

松崎怜(まつざき りょう)

税理士、創業コンサルタント、財務コンサルタント。税理士事務所ASCOPE 代表、株式会社GO CFO、株式会社&FINANCE 代表、Doppio合同会社 共同代表。1983年、神奈川県生まれ。一児の父。「小商いと、社会を彫刻する」ことをミッションに、小商いがずっと続くように、経営のガイドを行っている。現在は、自身の「クリエイター」「フリーランス」「独立開業/ 創業」といった経験と実践をもとに、小商いの持続可能性を自分ごと化して探求している。

ASCOPE:

https://www.ascope-tax.net鈴木香澄(すずき かすみ)

1984年生まれ。大学卒業後、スウェーデン発のクリエイティブエージェンシー「GREAT WORKS(グレートワークス)」に入社し、ディレクターとして活躍。2019年に「ロンドンに住むLilly Lee(リリー リー)ちゃんが愛用している服」をコンセプトにしたカジュアルブランド「Lilly Lee(リリー リー)」を創設し、2020年1月より本格始動。

Lilly Lee:

https://lillylee.theshop.jp撮影/武石早代

取材・文/おかねチップス編集部