【稼ぐフリーランス必ずやってる】みんな開業届をこんなタイミングで出しています!

自営業で店を運営したり、個人事業主としてコンテンツの制作を請け負うなど、フリーランスでの働き方は多種多様です。

本業にしても副業にしても、事業を展開して収入を得るのであれば、開業届の提出が必要になります。しかし、開業届についての知識が少なく、不安を抱えているという人も少なくないでしょう。

ここでは、開業届に関する基礎知識や提出するタイミングについてご紹介します。

開業届を出すメリット

▼開業届とは?詳しく知りたい方はこちら

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

開業届は国が事業者を管理するために必要な書類ですが、事業者側にも開業届を提出する事にメリットがあります。

例えば、開業届を提出して事業者として認められると、自身の社会的身分を証明する事が出来るようになります。これによって、日本政策金融公庫や銀行から事業資金を借りる事が可能となるため、事業の幅を広げられるでしょう。また、開業届を提出すると、屋号で銀行口座を開設出来るようになります。顧客が商品の購入代金やサービス利用料を振込む際、屋号名義の銀行口座が用意されていると安心感が増しますので、事業者にとってはメリットがあると言えるでしょう。

開業届を出すメリット

| 社会的身分を証明する事が出来る |

| 日本政策金融公庫や銀行から事業資金を借りる事が可能となる |

| 屋号で銀行口座を開設出来るようになる |

| 収入を事業所得として申請出来るようになる |

| 損益通算や青色申告が可能となる |

事業者としての登録が済むと、収入を事業所得として申請出来るようになります。事業所得の申請にはクリアすべき条件がいくつか存在するため、誰でも申請出来るという訳ではありません。特に副業として収入を得ている段階では、事業所得として認められないというケースも多いです。

他にも、収入が事業所得として認められると損益通算や青色申告が可能となります。損益通算とは、一定期間内であれば事業者の利益と損失を相殺して損失が発生した際に、利益との差分を税金から減らす制度です。事業者が安定した活動を行うために有効な制度ですから覚えておきましょう。さらに、青色申告は最大65万円の特別控除など事業者にとってのメリットが多く、フリーランスとして活動するのであれば押さえておきたい知識です。

なお、青色申告の利用には所得税の青色申告承認申請書が必要になるので併せて覚えておきましょう。開業年の事業所得から青色申告を利用するのであれば、開業届を1月1日~1月15日までに提出した場合は同年3月15日まで、1月16日以降に開業届を提出した場合は2ヶ月以内に青色申告承認申請書を提出する必要がある点に注意が必要です。

開業届を出すデメリット

開業届を提出する事にはメリットも多いですが、一方で注意しておきたいポイントもいくつかあります。

まず、開業届を出して事業主となった時点で基本的に失業保険給付を受け取る事は出来ません。

これは失業保険という制度が「対象者に再就職の意志がある」事を前提としているためです。ただし、ハローワークが定める一定の条件に当てはまり、なおかつ開業届を提出する前に失業保険の申請を行っておけば、受給出来るケースもあります。開業前に会社勤めだった人は、開業届提出前に一度ハローワークに相談してみましょう。

また、個人事業主は健康保険の扶養から外れる可能性がある点にも注意が必要です。

家族が加入している健康保険の扶養に入っている場合、被扶養者は保険料を支払わずに健康保険の恩恵を受ける事が出来ます。ただし、健康保険の扶養に入るには所定の条件を満たす必要があり、その条件はそれぞれの健康保険組合が独自に定めているものです。所得額に制限を設けている場合もあれば、個人事業主を扶養の対象外としている場合もあります。

健康保険の扶養に入っている場合は、開業届を提出する前に加入先の健康保険組合に確認することをおすすめします。

開業届を出す際の基礎知識

開業届は所得税法第229条の中で提出が義務付けられている書類であり、正式名称を「個人事業の開業・廃業等届出書」と言います。

▼【国税庁】個人事業の開業届出・廃業届出等手続

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

すべての事業主が所轄の税務署に提出しなければなりません。

提出が遅れたり未提出のままでも罰則はありませんが、必ず提出するようにしましょう。開業届は原則として「不動産所得・事業所得・山林所得のいずれかが発生してから1ヶ月以内」に提出する必要があります。提出は管轄の税務署に直接持ち込む他、郵送とe-Taxでも可能です。手数料は必要ありませんが、マイナンバーと本人確認書類が必要となるので用意しておきましょう。e-Taxの場合は本人確認書類を用意する必要はありません。

開業届の提出は、実際にその事業による収入が発生する前に済ませておくのがおすすめです。

収入発生後に開業届を提出した場合、書類が受理されるよりも前の収入は事業所得ではなく雑収入として扱われてしまいます。売上にかかる経費などが申請出来なくなる可能性が高いため、注意しておきましょう。なお、開業届には事業を開始した開業日を記入する欄が設けられています。

実店舗を構える場合はオープン日を開業日として記入するのが一般的です。在宅ワークなど実店舗を伴わない業態の場合は、実際に事業を開始した日を開業日とする事もありますが、副業から本業に切り替わったタイミングを開業日とする人も少なくありません。

開業届を出すのはいつが良い?

原則として、事業所得の発生から1ヶ月以内が提出期限の開業届ですが、実際は提出するタイミングをある程度自由に調節する事が可能です。

最適なタイミングは人によって様々ですから、次のポイントに気をつけながら提出時期を見極めましょう。

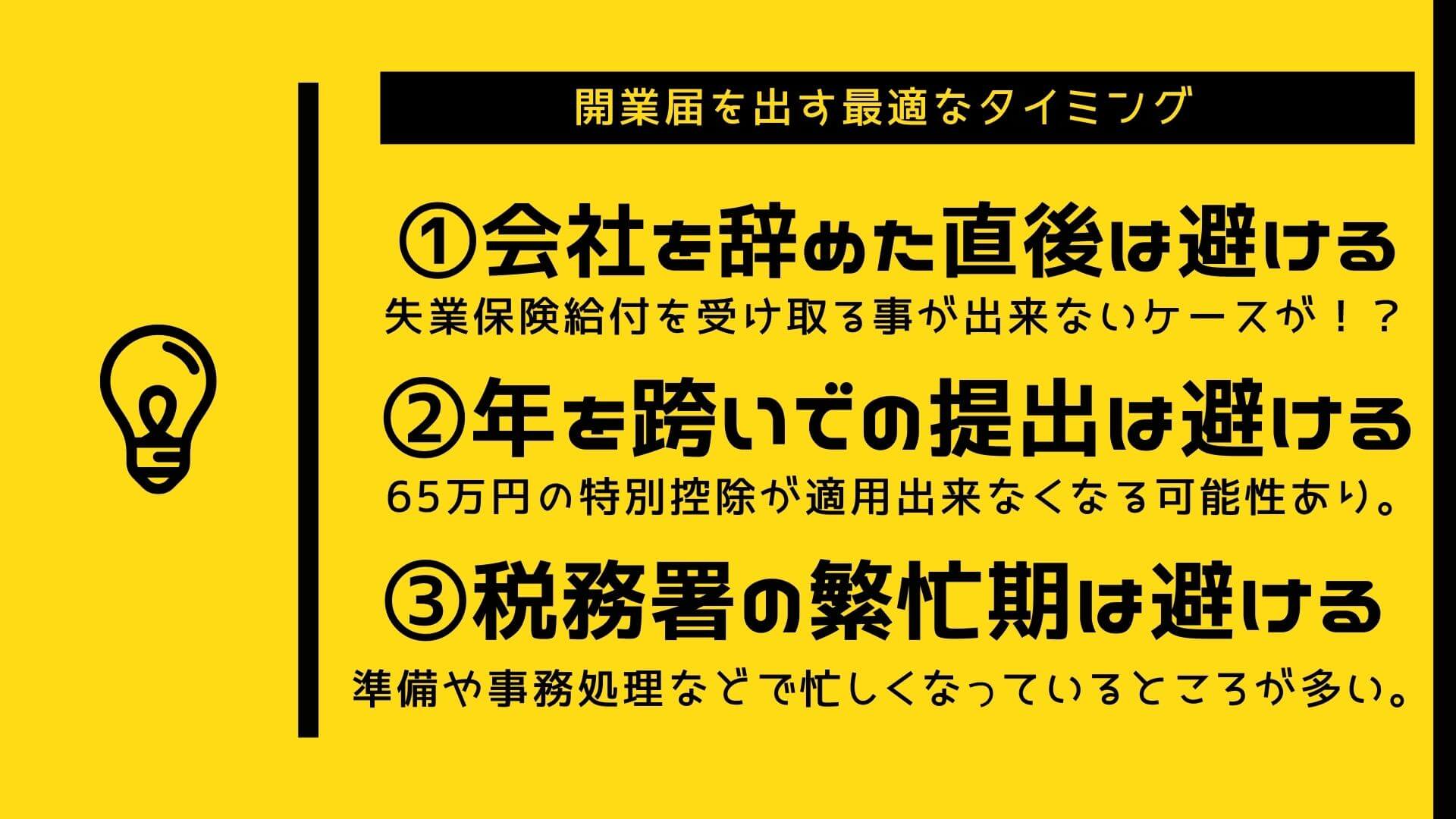

・会社を辞めた直後は避ける

企業勤めからフリーランスに切り替える場合は、会社を辞めた直後に開業届を提出すると失業保険給付を受け取る事が出来ないケースが多いです。これは勤めていた会社で雇用保険に加入していた場合に当てはまります。個人事業主として起業する事を理由に退職する場合は自己都合となるため、失業保険給付の支給に約3ヶ月かかる点には注意しましょう。なお、所定の条件をすべて満たしていれば退職直後の開業でも再就職手当は受給出来る可能性があります。

・開業してから年をまたいでの提出は避ける

確定申告は年に1度、1月1日から12月31日までの収入を参照して手続きを進めます。開業してから年をまたいで開業届を提出すると、前年に事業で発生していた収入は青色申告の対象外となってしまうため、最大65万円の特別控除が適用出来なくなります。

例えば、2021年11月に開業していた事業の開業届を2022年2月に提出した場合、2021年11月~12月の収入は白色申告で申請する必要があります。開業から1ヶ月以内の提出が義務付けられているものの罰則が設けられていないため、提出を後回しにして遅れてしまったというケースも珍しくありません。年内ギリギリで事業による収入が発生している場合は、年内に開業届を提出しておくと安心でしょう。

・税務署の繁忙期は避ける

フリーランスとして開業するにあたって、税金に関する知識を完璧に身につけてから開業届を提出するという人は稀であると言えるでしょう。個人事業主は税金に関する手続きを税理士に任せているという人も多いです。自分のお金に関する事ですから、開業に際しても分からない事があれば税務署で相談しながら手続きを進めたいところでしょう。

税務署は毎年2月16日~3月15日の確定申告シーズンが多忙になります。その前後2週間も準備や事務処理などで忙しくなっているところが多いです。税務署でゆっくりと手続きを進めたい場合には、2~3月は避けて開業届を提出しに行きましょう。

原則的には開業から1ヶ月以内!トラブルを避けるためにも早めの提出がおすすめ

企業勤めからフリーランスへの切り替え、年末間際の開業など開業届の最適な提出タイミングは人によって異なります。

一方で、開業届は事業による収入発生から1ヶ月以内の提出が原則です。罰則がないからと言って提出を後回しにしていると申請し忘れたままになってしまい、確定申告の際に困るというケースも考えられます。特別な理由が無い限り、開業届の提出は開業日から1ヶ月以内に済ませておくようにしましょう。

知識を皆に

シェアしよう!

【稼ぐフリーランス必ずやってる】みんな開業届をこんなタイミングで出しています!

この記事のシェアをする

こちらの記事は

役に立つはずだよ!

編集部のおすすめ記事