【 無申告は危険 】フリーランスなら税務調査について理解して自分を守れ!

自分の裁量で仕事を選べる、収入アップが期待出来るといった理由で、フリーランスを目指す人は少なくありません。

ただしフリーランスとして成功するには、依頼された仕事をこなしていくだけではなく、確定申告もきちんと済ませていく必要があります。

この記事では無申告である事が税務署に知られる経緯や確定申告をしなかった時に生じるリスク、また無申告であると判明した際の対処法などについて紹介していきます。

なぜ税務署に無申告であると知られるのか

きちんと確定申告をしていないというフリーランスは意外と多いです。

無申告である理由には案件を獲得するために必死だった、仕事が忙しくて手が回らなかった、確定申告の存在を忘れていたなど様々ですが、どのような理由であれ無申告である事には変わりありません。

毎年多くの人が確定申告をしますが、そんな中で無申告であると税務署に知られるのには、いくつかのルートが想定されます。

税務署に無申告が知られるルート

| 税務調査 | 取引先が税務調査を受けた時など、フリーランスへの支払いで気になったものがあれば細かく調べていき発覚する可能性あり。 |

| 支払調書 | 確定申告をしているかもチェック出来るため、きちんとしていなければ支払調書が税務署に届いた時点で無申告が知られてしまう。 |

| タレコミ | 身近な人が税務署にタレコミをして、無申告がバレるパターン。国税庁のHPでは随時受け付けており、匿名の投稿も可能。 |

・税務調査

納税者が税務申告を行っているか調査するのが税務調査です。

稀ではありますがフリーランスでも調査が入るケースはあり、その時になってから慌てても手遅れです。また取引先が税務調査を受けた時も要注意です。調査官は会計帳簿や入出金をチェックし、フリーランスへの支払いで気になったものがあれば細かく調べていきます。つまり自分の所に調査官が来ないからと言って安心出来る訳ではなく、支払い側から無申告とバレてしまうパターンもあるのです。

・支払調書

源泉徴収義務者となる企業は、毎年1月に税務署に支払調書を提出します。

支払調書とは1年間に誰にどれぐらいの金額を支払い、源泉徴収をしたかを報告するためのもので、税務署への提出は義務づけられています。

税務署はこの支払調書をもとに、報酬の支払先であるフリーランスが確定申告をしているかもチェック出来るため、きちんと確定申告をしていなければ、支払調書が税務署に届いた時点で無申告が知られてしまいます。

・税務署へのタレコミ

意外なところでは、身近な知人が税務署へタレコミをして、無申告がバレるというパターンもあります。国税庁のホームページでは、課税漏れ及び徴収漏れに関する情報を随時受け付けており、匿名での投稿も可能です。例えば無申告がバレずに得していると自慢げに語っていても、教えられた側にとっては良い気はしません。そこから税務署へ情報が流れていき、いとも簡単に自分の不正が知られてしまうのです。

無申告のペナルティ

所得税の時効は5年となっています。つまり税務調査が入ると過去5年分を遡って調べられ、しっかり税金も支払わなければいけません。

また税金さえ支払えばそれで良しという訳ではなく、確定申告書を遅れて提出したことに対して様々なペナルティが課せられます。

▼無申告時のペナルティの詳細はこちら

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2024.htm

・無申告加算税

無申告加算税とは、無申告や確定申告の期限後に申告した人が対象になります。かかる税金は状況によって異なり、税務署から指摘される前に自主的に申告書を提出したなら5%、税務署から調査の通知を受け、調査が始まる前に提出すると納税額50万円までは10%、50万円を超える部分は15%となります。また指摘を受けながらも無視し、調査が始まってしまうと、さらにペナルティとして5%が上乗せされます。

・延滞税

税金が期限内に納付されなかった事に対して、延滞税が発生します。無申告加算税は一定税率で課されますが、延滞税は完納するまでの期間に応じて日割りで計算していきます。納期限の翌日から2ヶ月以内を経過するまでは7.3%と「延滞税特例基準割合+1%」のいずれか低い割合、納期限の翌日から2ヶ月を経過した後は14.6%と「延滞税特例基準割合+7.3%」のいずれか低い割合が適用となります。申告書の提出が遅れるほど延滞税は増えていくため注意が必要です。

・住民税

本来、所得税の確定申告を済ませると住民税の納付書が送られてきます。しかし確定申告をしていなければ納付書が送られてくる事はないので、必然的に住民税の納付も出来ません。税務調査後に所得税とともに住民税も徴収されますが、納付期限を過ぎると延滞税が課せられる可能性もあり、余計な負担となります。

・青色申告の取り消し

2年連続して期限後申告をすると、青色申告の取り消し通知が届きます。

青色申告がいったん取り消されると、1年間は再申請が出来ません。つまり青色申告特別控除65万円が使えなくなるため、結局無駄な税金を支払う事になります。

・銀行借り入れが出来ない

全てキャッシュで補える余裕がある人ならまだしも、生活していく中では住宅ローンや自動車ローンなど様々なお金が必要になります。もし銀行からお金を借りようとすると、銀行は返済能力を見極めるため、収入を証明する書類の提出を求めてきます。フリーランスは確定申告書の控えを収入証明書の代わりに出来るのですが、確定申告をしていなければ収入状況を証明するものが用意出来ません。

そもそも確定申告をしていない人にお金を貸す銀行は、そう簡単には見つからないものです。無申告は自身の信用問題にも繋がり、将来にわたって苦労する可能性も出てきます。

無申告が判明した時の対処法

確定申告の必要があるにも関わらず、自分が確定申告をしていないと判明した際は、とにかく早めに申告することが大切です。

申告期限後であっても、手続き自体は従来の方法と変わりません。税務署の窓口に確定申告書を提出し、税金などの支払いを済ませます。「申告期限後1ヵ月以内に自主的に申告している」などいくつかの要件を満たしていると、無申告加算税は免れる可能性もあります。

注意点としては、期限後申告では適用が受けられない制度がある点です。この場合、青色申告のメリットともいえる65万円の特別控除が受けられず、最高10万円の控除しか受けられません。そのため控除額の修正をしておく必要があります。

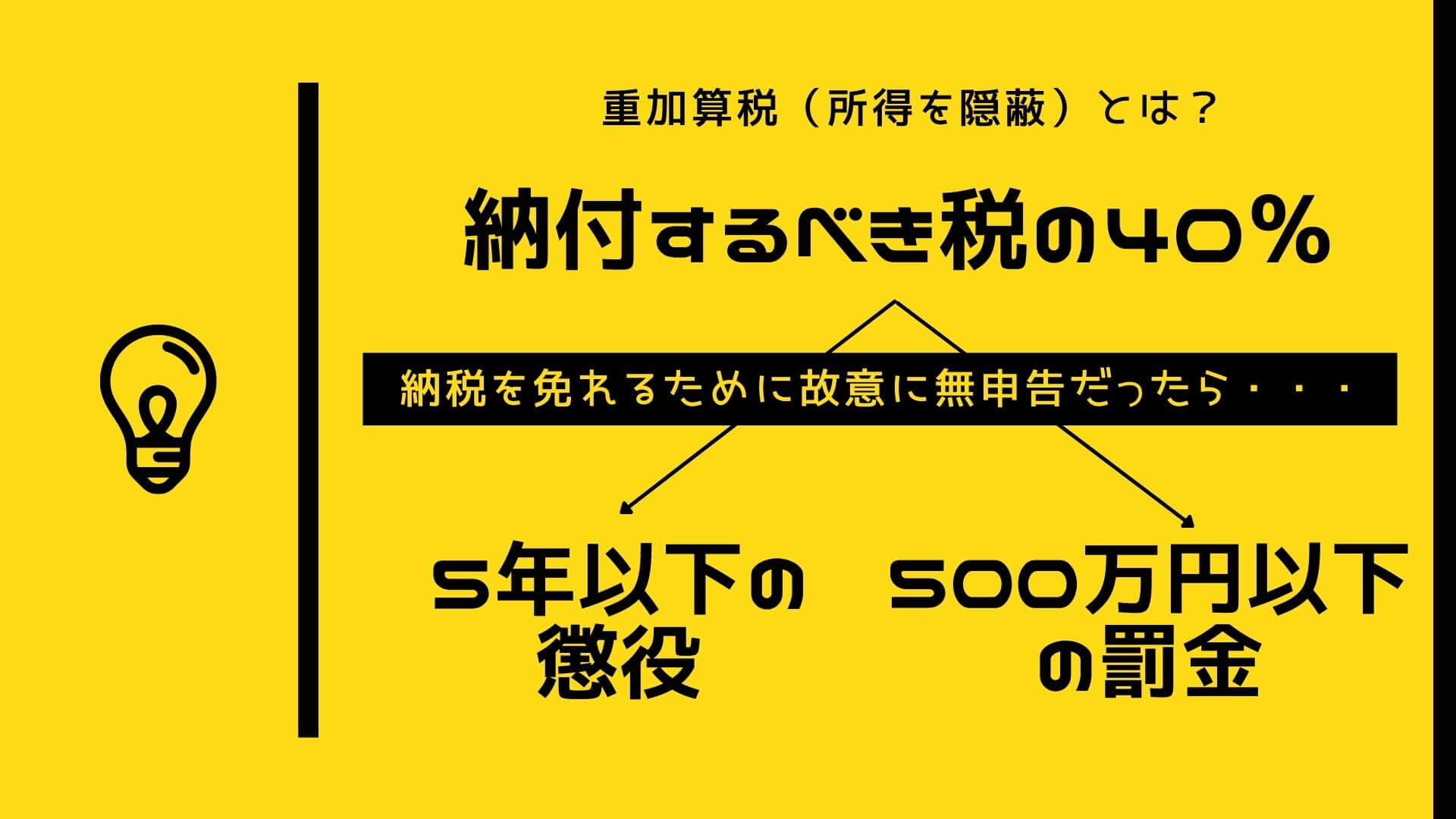

ペナルティが怖いからと確定申告をせずに放置していると、さらに罪が重くなります。例えば重加算税は所得を隠蔽し、悪意があるとみなされた時に課される税金で、納付すべき税額の40%と非常に高額です。また納税を免れるために故意に申告していなかったと判断されると刑事罰となり、5年以下の懲役か500万円以下の罰金、もしくはその両方が課せられるケースもあります。

確実に確定申告をするために

確定申告のやり方がわからない、知識が無くて不安という場合は、税理士に相談してみるのも一つの方法です。

もちろん費用はかかりますが、税金のプロである税理士が確認すると、本来控除できるものが控除されていなかったという発見があるかもしれません。

浮いた控除分によって、結果的に負担が少なくなる事もあります。また税理士に頼るほどではないものの、効率良く確定申告を済ませたい場合は、確定申告ソフトを持っておくと便利です。

ソフトはインストール型とクラウド型に分かれますが、個人事業主の会計処理なら、クラウド型でも問題ありません。クラウド型はパソコンへのインストールが不要で手軽に始められ、導入コストが低い、初心者でも簡単で操作しやすいというメリットがあります。

日付や金額などを入力するだけで確定申告に必要な書類を作成できるため、簿記や会計の知識を持っていなくてもスムーズに作業が進められるのです。

納税の意識を高く持つ事が成功のカギ

確定申告は1年に1回しか行われず、期間も1ヶ月程度しかありません。

つまり仕事が立て込んでいて、ついうっかり忘れていたという事もよくある話です。

ただ故意ではなくても無申告の事実は変わらず、それなりのペナルティも受けなければいけません。確定申告を忘れず着実に済ませるには、普段から納税の意識を高く持つ事が大切で、真面目で正しい姿勢がフリーランスとしての成功にも繋がるのです。

知識を皆に

シェアしよう!

【 無申告は危険 】フリーランスなら税務調査について理解して自分を守れ!

この記事のシェアをする